2018-12-24 12:40:26

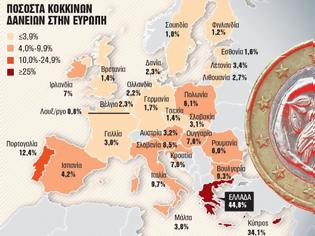

Δύο μόνο μεγέθη αρκούν για να γίνει αντιληπτό το μέγεθος του προβλήματος. Σε σύνολο 657 δισ. ευρώ κόκκινων δανείων στην ευρωζώνη, τα 94,59 δισ. ευρώ βρίσκονταν στα χαρτοφυλάκια των ελληνικών τραπεζών, σύμφωνα με τα τελευταία διαθέσιμα στοιχεία της Ευρωπαϊκής Κεντρικής Τράπεζας στο τέλος Ιουνίου.

Συνιστούν μια βόμβα μεγατόνων στα θεμέλια του ελληνικού τραπεζικού συστήματος και ευρύτερα της ελληνικής οικονομίας και τώρα, κατόπιν εορτής, αφού νωρίτερα έκανε ό,τι περνούσε από το χέρι της για να μεταθέσει χρονικά το αναγκαίο κακό των πλειστηριασμών παίζοντας καθυστερήσεις με τους δανειστές ακόμα και στη δημιουργία μηχανισμού πώλησης κόκκινων δανείων, η κυβέρνηση τρέχει και δεν φτάνει.

Στους αρμόδιους εποπτικούς μηχανισμούς της ευρωζώνης έχουν υποβληθεί δύο προτάσεις για τη ριζική αντιμετώπιση του προβλήματος. Η μία πρόταση, της Τραπέζης της Ελλάδος, αφορά τη δημιουργία μιας παραλλαγής bad bank και παρότι κρίθηκε θετικά από διεθνείς αναλυτές δεν φαίνεται να υποστηρίζεται από την κυβέρνηση.

Τι προκρίνουν

Η δεύτερη πρόταση έχει τη σφραγίδα του Ταμείου Χρηματοπιστωτικής Σταθερότητας, την υποστήριξη του υπουργείου Οικονομικών και αφορά τη δημιουργία ενός μηχανισμού τιτλοποίησης και πώλησης των κόκκινων δανείων με την παροχή εγγυήσεων του ελληνικού Δημοσίου.

Είναι αυτή η πρόταση η οποία, σύμφωνα με πηγές που έχουν άριστη γνώση των τεκταινομένων, προκρίνεται για εφαρμογή και θεωρείται ότι μπορεί να «δουλέψει» σε ορίζοντα 4-6 μηνών, με το σκεπτικό πως έχει δοκιμαστεί και σε άλλες χώρες της ευρωζώνης, όπως η Ιταλία.

Το ιταλικό μοντέλο είναι δοκιμασμένο, παραμένει όμως δύσκολο. Ο πρώτος σκόπελος ο οποίος θα πρέπει να ξεπεραστεί αφορά την παροχή έγκρισης από την ευρωπαϊκή Επιτροπή Ανταγωνισμού προκειμένου να μη θεωρηθεί η αναγκαία παροχή εγγυήσεων του ελληνικού Δημοσίου κρατική ενίσχυση.

Ο δεύτερος σκόπελος αφορά ακριβώς την παροχή εγγυήσεων. Τα σενάρια που τρέχουν προβλέπουν τη μεταφορά ενός στοκ 15-20 δισ. ευρώ κόκκινων τραπεζικών δανείων σε Εταιρείες Ειδικού Σκοπού (Asset Protection Schemes), τις οποίες θα συστήσουν οι τράπεζες.

Τα κόκκινα δάνεια τιτλοποιούνται και οι τίτλοι που εκδίδονται θα επιχειρηθεί να πουληθούν σε επενδυτές. Για την «ασφάλεια» των επενδυτών, το ελληνικό Δημόσιο θα έρθει να δώσει εγγυήσεις της τάξεως των 5-6 δισ. ευρώ.

Τα κεφάλαια αυτά προφανώς δεν υπάρχουν παρά μόνο εάν το Δημόσιο κάνει χρήση των ταμειακών διαθεσίμων που βρίσκονται σε ειδικό λογαριασμό στην Τράπεζα της Ελλάδος, τα κλειδιά του οποίου κρατά ο ESM. Στο σημείο αυτό θα πρέπει να βρεθεί μία ακόμα τεχνική λύση, η οποία θα παρακάμπτει τον περιορισμό χρήσης κεφαλαίων του cash buffer αποκλειστικά και μόνο για την εξυπηρέτηση του δημόσιου χρέους.

Τις αναγκαίες διευθετήσεις, για λογαριασμό του ελληνικού Δημοσίου, έχει αναλάβει, σύμφωνα με πληροφορίες, η JP Morgan.

«Ακόμα και να δουλέψουν όλα τα σχήματα και όλες οι προτάσεις υπό ιδανικές συνθήκες, οι τράπεζες δεν «καθαρίζουν» από τα κόκκινα δάνεια πριν από το 2021» εκτιμά τραπεζικό στέλεχος υπό καθεστώς ανωνυμίας, δίνοντας ένα και μόνο απλό στοιχείο: ο μέσος όρος κόκκινων δανείων στην ευρωζώνη είναι 4,4% και στην Ελλάδα το αντίστοιχο συγκρίσιμο μέγεθος (του Ιουνίου) είναι 44%. Στόχος είναι να μειωθούν κάτω από 20% το 2021.

Η Τράπεζα της Ελλάδος μέσω της τελευταίας έκθεσής της σημειώνει πως παρά τη βελτίωση του ρυθμού μείωσης των κόκκινων δανείων, «ο ρυθμός αυτός δεν είναι ικανός ώστε να επιτευχθεί σύντομα μια σημαντική αποκλιμάκωση του υπολοίπου τους».

Συνιστά χρήση κάθε διαθέσιμου εργαλείου, παραπέμποντας στη δική της πρόταση για δημιουργία bad bank, επισημαίνοντας την ανάγκη «να μη δημιουργηθούν πρόσθετοι δημοσιονομικοί κίνδυνοι και αφού έχουν ληφθεί υπόψη οι ενδεχόμενες επιπτώσεις στην κεφαλαιακή βάση των τραπεζών».

Μια κρίσιμη παράμετρος ενδεχόμενης εφαρμογής του ιταλικού μοντέλου έχει να κάνει με την οργανική κερδοφορία των τραπεζών, η οποία βρίσκεται υπό πίεση. Σήμερα οι τράπεζες χρεώνουν τόκους ακόμα και για τα κόκκινα δάνεια, ασχέτως αν αυτοί δεν εισπράττονται. Πουλώντας τα κόκκινα δάνεια, τα λογιστικά αυτά κέρδη εξαλείφονται και ολοένα και πυκνότερα τις τελευταίες εβδομάδες επανέρχεται στο προσκήνιο το ενδεχόμενο να χρειαστεί μία ακόμα ανακεφαλαιοποίηση του ελληνικού τραπεζικού συστήματος.

Οι κίνδυνοι, όπως τους μετρούν οι επενδυτές, αναδεικνύονται από την πορεία των τραπεζικών μετοχών τους τελευταίους μήνες. Στις αρχές του 2018, η κεφαλαιοποίηση των ελληνικών τραπεζών στο χρηματιστήριο ήταν 8,7 δισ. ευρώ. Χθες, οι τέσσερις συστημικές τράπεζες είχαν συνολική κεφαλαιοποίηση 4,060 δισ. ευρώ.

Το 2019 έχει, μόνο και μόνο εξαιτίας των κόκκινων δανείων, όλα τα χαρακτηριστικά μιας ιδιαιτέρως κρίσιμης χρονιάς για τις τράπεζες και την οικονομία, ακόμα και εάν όλα τα υπόλοιπα στοιχεία προβληματισμού (αδυναμία εξόδου στις αγορές, δημιοσιονομικοί κίνδυνοι, ασθενική ανάπτυξη) μαγικά εξαφανίζονταν.

https://www.tanea.gr/2018/12/23/economy/economy-greece/lysi-a-la-italika-gia-ta-kokkina-daneia/

Συνιστούν μια βόμβα μεγατόνων στα θεμέλια του ελληνικού τραπεζικού συστήματος και ευρύτερα της ελληνικής οικονομίας και τώρα, κατόπιν εορτής, αφού νωρίτερα έκανε ό,τι περνούσε από το χέρι της για να μεταθέσει χρονικά το αναγκαίο κακό των πλειστηριασμών παίζοντας καθυστερήσεις με τους δανειστές ακόμα και στη δημιουργία μηχανισμού πώλησης κόκκινων δανείων, η κυβέρνηση τρέχει και δεν φτάνει.

Στους αρμόδιους εποπτικούς μηχανισμούς της ευρωζώνης έχουν υποβληθεί δύο προτάσεις για τη ριζική αντιμετώπιση του προβλήματος. Η μία πρόταση, της Τραπέζης της Ελλάδος, αφορά τη δημιουργία μιας παραλλαγής bad bank και παρότι κρίθηκε θετικά από διεθνείς αναλυτές δεν φαίνεται να υποστηρίζεται από την κυβέρνηση.

Τι προκρίνουν

Η δεύτερη πρόταση έχει τη σφραγίδα του Ταμείου Χρηματοπιστωτικής Σταθερότητας, την υποστήριξη του υπουργείου Οικονομικών και αφορά τη δημιουργία ενός μηχανισμού τιτλοποίησης και πώλησης των κόκκινων δανείων με την παροχή εγγυήσεων του ελληνικού Δημοσίου.

Είναι αυτή η πρόταση η οποία, σύμφωνα με πηγές που έχουν άριστη γνώση των τεκταινομένων, προκρίνεται για εφαρμογή και θεωρείται ότι μπορεί να «δουλέψει» σε ορίζοντα 4-6 μηνών, με το σκεπτικό πως έχει δοκιμαστεί και σε άλλες χώρες της ευρωζώνης, όπως η Ιταλία.

Το ιταλικό μοντέλο είναι δοκιμασμένο, παραμένει όμως δύσκολο. Ο πρώτος σκόπελος ο οποίος θα πρέπει να ξεπεραστεί αφορά την παροχή έγκρισης από την ευρωπαϊκή Επιτροπή Ανταγωνισμού προκειμένου να μη θεωρηθεί η αναγκαία παροχή εγγυήσεων του ελληνικού Δημοσίου κρατική ενίσχυση.

Ο δεύτερος σκόπελος αφορά ακριβώς την παροχή εγγυήσεων. Τα σενάρια που τρέχουν προβλέπουν τη μεταφορά ενός στοκ 15-20 δισ. ευρώ κόκκινων τραπεζικών δανείων σε Εταιρείες Ειδικού Σκοπού (Asset Protection Schemes), τις οποίες θα συστήσουν οι τράπεζες.

Τα κόκκινα δάνεια τιτλοποιούνται και οι τίτλοι που εκδίδονται θα επιχειρηθεί να πουληθούν σε επενδυτές. Για την «ασφάλεια» των επενδυτών, το ελληνικό Δημόσιο θα έρθει να δώσει εγγυήσεις της τάξεως των 5-6 δισ. ευρώ.

Τα κεφάλαια αυτά προφανώς δεν υπάρχουν παρά μόνο εάν το Δημόσιο κάνει χρήση των ταμειακών διαθεσίμων που βρίσκονται σε ειδικό λογαριασμό στην Τράπεζα της Ελλάδος, τα κλειδιά του οποίου κρατά ο ESM. Στο σημείο αυτό θα πρέπει να βρεθεί μία ακόμα τεχνική λύση, η οποία θα παρακάμπτει τον περιορισμό χρήσης κεφαλαίων του cash buffer αποκλειστικά και μόνο για την εξυπηρέτηση του δημόσιου χρέους.

Τις αναγκαίες διευθετήσεις, για λογαριασμό του ελληνικού Δημοσίου, έχει αναλάβει, σύμφωνα με πληροφορίες, η JP Morgan.

«Ακόμα και να δουλέψουν όλα τα σχήματα και όλες οι προτάσεις υπό ιδανικές συνθήκες, οι τράπεζες δεν «καθαρίζουν» από τα κόκκινα δάνεια πριν από το 2021» εκτιμά τραπεζικό στέλεχος υπό καθεστώς ανωνυμίας, δίνοντας ένα και μόνο απλό στοιχείο: ο μέσος όρος κόκκινων δανείων στην ευρωζώνη είναι 4,4% και στην Ελλάδα το αντίστοιχο συγκρίσιμο μέγεθος (του Ιουνίου) είναι 44%. Στόχος είναι να μειωθούν κάτω από 20% το 2021.

Η Τράπεζα της Ελλάδος μέσω της τελευταίας έκθεσής της σημειώνει πως παρά τη βελτίωση του ρυθμού μείωσης των κόκκινων δανείων, «ο ρυθμός αυτός δεν είναι ικανός ώστε να επιτευχθεί σύντομα μια σημαντική αποκλιμάκωση του υπολοίπου τους».

Συνιστά χρήση κάθε διαθέσιμου εργαλείου, παραπέμποντας στη δική της πρόταση για δημιουργία bad bank, επισημαίνοντας την ανάγκη «να μη δημιουργηθούν πρόσθετοι δημοσιονομικοί κίνδυνοι και αφού έχουν ληφθεί υπόψη οι ενδεχόμενες επιπτώσεις στην κεφαλαιακή βάση των τραπεζών».

Μια κρίσιμη παράμετρος ενδεχόμενης εφαρμογής του ιταλικού μοντέλου έχει να κάνει με την οργανική κερδοφορία των τραπεζών, η οποία βρίσκεται υπό πίεση. Σήμερα οι τράπεζες χρεώνουν τόκους ακόμα και για τα κόκκινα δάνεια, ασχέτως αν αυτοί δεν εισπράττονται. Πουλώντας τα κόκκινα δάνεια, τα λογιστικά αυτά κέρδη εξαλείφονται και ολοένα και πυκνότερα τις τελευταίες εβδομάδες επανέρχεται στο προσκήνιο το ενδεχόμενο να χρειαστεί μία ακόμα ανακεφαλαιοποίηση του ελληνικού τραπεζικού συστήματος.

Οι κίνδυνοι, όπως τους μετρούν οι επενδυτές, αναδεικνύονται από την πορεία των τραπεζικών μετοχών τους τελευταίους μήνες. Στις αρχές του 2018, η κεφαλαιοποίηση των ελληνικών τραπεζών στο χρηματιστήριο ήταν 8,7 δισ. ευρώ. Χθες, οι τέσσερις συστημικές τράπεζες είχαν συνολική κεφαλαιοποίηση 4,060 δισ. ευρώ.

Το 2019 έχει, μόνο και μόνο εξαιτίας των κόκκινων δανείων, όλα τα χαρακτηριστικά μιας ιδιαιτέρως κρίσιμης χρονιάς για τις τράπεζες και την οικονομία, ακόμα και εάν όλα τα υπόλοιπα στοιχεία προβληματισμού (αδυναμία εξόδου στις αγορές, δημιοσιονομικοί κίνδυνοι, ασθενική ανάπτυξη) μαγικά εξαφανίζονταν.

https://www.tanea.gr/2018/12/23/economy/economy-greece/lysi-a-la-italika-gia-ta-kokkina-daneia/

ΜΟΙΡΑΣΤΕΙΤΕ

ΔΕΙΤΕ ΑΚΟΜΑ

ΠΡΟΗΓΟΥΜΕΝΟ ΑΡΘΡΟ

Η γλυκιά κίνηση του Αστυνομικού Διευθυντή Σάμου

ΕΠΟΜΕΝΟ ΑΡΘΡΟ

Γιατί κάποιοι μελαγχολούν τα Χριστούγεννα

ΣΧΟΛΙΑΣΤΕ