2012-11-11 19:51:07

Ρεπορτάζ : Ηλίας Γ. Μπέλλος

(από την Καθημερινή της Κυριακής)

Πρακτικά ανύπαρκτη είναι πλέον η έκθεση των ευρωπαϊκών τραπεζών στο ελληνικό δημόσιο χρέος. Μετά δύο και πλέον χρόνια συνεχούς αποκλιμάκωσης των θέσεών τους, η οποία κορυφώθηκε με το PSI, το συμπέρασμα αυτό είναι ξεκάθαρο. Και είναι χαρακτηριστικό ότι το «άδειασμα» αυτό συνεχίστηκε και μετά, με τη «μεταφορά» των νέων ομολόγων, που προέκυψαν από το «κούρεμα», στα χαρτοφυλάκια hedge funds, που ειδικεύονται σε συναλλαγές απαξιωμένων χρεογράφων. Το γεγονός αποκτά κομβική σημασία στην προσπάθεια νέας μείωσης του δανειακού βάρους της χώρας καθώς, όπως προκύπτει από τα έως τώρα δεδομένα, η συντριπτική πλειονότητα των ομολόγων, συνολικής ονομαστικής αξίας 62 δισ. ευρώ, που προέκυψε από το PSI βρίσκεται στα «χέρια» ελληνικών τραπεζών, ιδιωτών μικρο-ομολογιούχων και ξένων hedge funds.

Οι ξένες τράπεζες λείπουν, σχεδόν παντελώς, από τη σχετική λίστα. Σύμφωνα με στοιχεία της European Banking Authority και της Τράπεζας Διεθνών Διακανονισμών, στα τέλη Ιουνίου οι ευρωπαϊκές τράπεζες συνολικά είχαν περιορίσει την έκθεσή τους στο ελληνικό χρέος μόλις στο 1,9 δισ. ευρώ, μια υποχώρηση της τάξης του 92%.

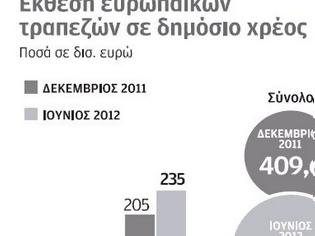

Ιδιαίτερη αίσθηση προκαλεί, όμως, η δημοσίευση των σχετικών στοιχείων, από τα οποία προκύπτει ότι την ίδια ώρα που περίπου 60 ευρωπαϊκές τράπεζες έκλειναν τις ελληνικές θέσεις τους, αύξαναν την τοποθέτησή τους σε Ισπανία, Ιταλία, Ιρλανδία και Πορτογαλία. Συγκεκριμένα, στην Ισπανία η έκθεση των ευρωπαϊκών τραπεζών αυξήθηκε από τα 157,4 δισ. ευρώ στα 171,8 δισ. Στην Ιταλία από τα 205 δισ. ευρώ στα 235 δισ. Στην Ιρλανδία από τα 16,9 δισ. ευρώ στα 17,8 δισ. και στην Πορτογαλία από τα 30,3 δισ. ευρώ στα 34,5 δισ. «Η διαφορά μεταξύ της Ελλάδας και της υπόλοιπης περιφέρειας έγκειται στο γεγονός ότι η ΕΚΤ, αγοράζοντας ελληνικό χρέος, χρηματοδότησε πρακτικά την απόσυρση των καταθέσεων, ενώ οι τράπεζές μας επλήγησαν και από την ονομαστική απομείωση του PSI. Στην υπόλοιπη περιφέρεια η μεταφορά καταθέσεων στις τράπεζες του Βορρά χρηματοδότησε την αγορά κρατικών ομολόγων της περιφέρειας». Με αυτόν τον καυστικό τρόπο, εξηγεί στην «Κ» κορυφαίος Ελληνας τραπεζίτης, το de facto αποτέλεσμα των πολιτικών που υιοθέτησε η Ευρώπη.

Ο μηδενισμός, πρακτικά, της έκθεσης των ευρωπαϊκών τραπεζών στην Ελλάδα διαμορφώνει πάντως και νέα δεδομένα για την επόμενη φάση της ελληνική κρίσης χρέους. Με βάση τα σενάρια που εξετάζονται για τη νέα αναδιάρθρωση του δανεισμού, δύο περιπτώσεις μπορεί να μεταβάλουν σημαντικά την αποτίμησή τους στα χαρτοφυλάκια των τραπεζών και των ομολογιούχων.

Στην πρώτη περίπτωση, ενδεχόμενη απόφαση νέου «κουρέματος» (όπως συζητείται από την γερμανική πλευρά) θα μπορούσε να έχει ιδιαίτερα αρνητικές επιπτώσεις στην καθαρή θέση των τραπεζών εάν το haircut είναι μεγάλο. Υπογραμμίζεται πως κάτι τέτοιο θα πρέπει να γίνει με τη συναίνεση των ομολογιούχων, κυρίως δηλαδή των ελληνικών (υπό κρατικό έλεγχο πλέον) τραπεζών και των hedge funds, αφού διέπονται από το αγγλικό δίκαιο και δεν «κουρεύονται» με ελληνική νομοθετική πράξη. Η δεύτερη περίπτωση είναι αυτή της επαναγοράς ομολόγων δευτερογενώς, η οποία θα μπορούσε δυνητικά να οδηγήσει στην ανατίμησή τους.

Και εδώ ακριβώς «παίζεται» και το στοίχημα των hedge funds, τα οποία, πέραν των βραχυπρόθεσμων κερδών, ποντάρουν σε επαναγορά ή αποπληρωμή τους σε υψηλότερα των τρεχόντων επίπεδα. Ηδη τις τελευταίες ημέρες, μετά την υποχώρησή του κατά 8% περίπου, το καλάθι των ελληνικών ομολόγων ανέκαμψε προς τα επίπεδα των 24 σεντς ανά ευρώ από τα επίπεδα του 23, στα οποία είχε υποχωρήσει. Στα πρόσφατα υψηλά είχε αγγίξει τα 25.

TreloKouneli

(από την Καθημερινή της Κυριακής)

Πρακτικά ανύπαρκτη είναι πλέον η έκθεση των ευρωπαϊκών τραπεζών στο ελληνικό δημόσιο χρέος. Μετά δύο και πλέον χρόνια συνεχούς αποκλιμάκωσης των θέσεών τους, η οποία κορυφώθηκε με το PSI, το συμπέρασμα αυτό είναι ξεκάθαρο. Και είναι χαρακτηριστικό ότι το «άδειασμα» αυτό συνεχίστηκε και μετά, με τη «μεταφορά» των νέων ομολόγων, που προέκυψαν από το «κούρεμα», στα χαρτοφυλάκια hedge funds, που ειδικεύονται σε συναλλαγές απαξιωμένων χρεογράφων. Το γεγονός αποκτά κομβική σημασία στην προσπάθεια νέας μείωσης του δανειακού βάρους της χώρας καθώς, όπως προκύπτει από τα έως τώρα δεδομένα, η συντριπτική πλειονότητα των ομολόγων, συνολικής ονομαστικής αξίας 62 δισ. ευρώ, που προέκυψε από το PSI βρίσκεται στα «χέρια» ελληνικών τραπεζών, ιδιωτών μικρο-ομολογιούχων και ξένων hedge funds.

Οι ξένες τράπεζες λείπουν, σχεδόν παντελώς, από τη σχετική λίστα. Σύμφωνα με στοιχεία της European Banking Authority και της Τράπεζας Διεθνών Διακανονισμών, στα τέλη Ιουνίου οι ευρωπαϊκές τράπεζες συνολικά είχαν περιορίσει την έκθεσή τους στο ελληνικό χρέος μόλις στο 1,9 δισ. ευρώ, μια υποχώρηση της τάξης του 92%.

Ιδιαίτερη αίσθηση προκαλεί, όμως, η δημοσίευση των σχετικών στοιχείων, από τα οποία προκύπτει ότι την ίδια ώρα που περίπου 60 ευρωπαϊκές τράπεζες έκλειναν τις ελληνικές θέσεις τους, αύξαναν την τοποθέτησή τους σε Ισπανία, Ιταλία, Ιρλανδία και Πορτογαλία. Συγκεκριμένα, στην Ισπανία η έκθεση των ευρωπαϊκών τραπεζών αυξήθηκε από τα 157,4 δισ. ευρώ στα 171,8 δισ. Στην Ιταλία από τα 205 δισ. ευρώ στα 235 δισ. Στην Ιρλανδία από τα 16,9 δισ. ευρώ στα 17,8 δισ. και στην Πορτογαλία από τα 30,3 δισ. ευρώ στα 34,5 δισ. «Η διαφορά μεταξύ της Ελλάδας και της υπόλοιπης περιφέρειας έγκειται στο γεγονός ότι η ΕΚΤ, αγοράζοντας ελληνικό χρέος, χρηματοδότησε πρακτικά την απόσυρση των καταθέσεων, ενώ οι τράπεζές μας επλήγησαν και από την ονομαστική απομείωση του PSI. Στην υπόλοιπη περιφέρεια η μεταφορά καταθέσεων στις τράπεζες του Βορρά χρηματοδότησε την αγορά κρατικών ομολόγων της περιφέρειας». Με αυτόν τον καυστικό τρόπο, εξηγεί στην «Κ» κορυφαίος Ελληνας τραπεζίτης, το de facto αποτέλεσμα των πολιτικών που υιοθέτησε η Ευρώπη.

Ο μηδενισμός, πρακτικά, της έκθεσης των ευρωπαϊκών τραπεζών στην Ελλάδα διαμορφώνει πάντως και νέα δεδομένα για την επόμενη φάση της ελληνική κρίσης χρέους. Με βάση τα σενάρια που εξετάζονται για τη νέα αναδιάρθρωση του δανεισμού, δύο περιπτώσεις μπορεί να μεταβάλουν σημαντικά την αποτίμησή τους στα χαρτοφυλάκια των τραπεζών και των ομολογιούχων.

Στην πρώτη περίπτωση, ενδεχόμενη απόφαση νέου «κουρέματος» (όπως συζητείται από την γερμανική πλευρά) θα μπορούσε να έχει ιδιαίτερα αρνητικές επιπτώσεις στην καθαρή θέση των τραπεζών εάν το haircut είναι μεγάλο. Υπογραμμίζεται πως κάτι τέτοιο θα πρέπει να γίνει με τη συναίνεση των ομολογιούχων, κυρίως δηλαδή των ελληνικών (υπό κρατικό έλεγχο πλέον) τραπεζών και των hedge funds, αφού διέπονται από το αγγλικό δίκαιο και δεν «κουρεύονται» με ελληνική νομοθετική πράξη. Η δεύτερη περίπτωση είναι αυτή της επαναγοράς ομολόγων δευτερογενώς, η οποία θα μπορούσε δυνητικά να οδηγήσει στην ανατίμησή τους.

Και εδώ ακριβώς «παίζεται» και το στοίχημα των hedge funds, τα οποία, πέραν των βραχυπρόθεσμων κερδών, ποντάρουν σε επαναγορά ή αποπληρωμή τους σε υψηλότερα των τρεχόντων επίπεδα. Ηδη τις τελευταίες ημέρες, μετά την υποχώρησή του κατά 8% περίπου, το καλάθι των ελληνικών ομολόγων ανέκαμψε προς τα επίπεδα των 24 σεντς ανά ευρώ από τα επίπεδα του 23, στα οποία είχε υποχωρήσει. Στα πρόσφατα υψηλά είχε αγγίξει τα 25.

TreloKouneli

ΦΩΤΟΓΡΑΦΙΕΣ

ΜΟΙΡΑΣΤΕΙΤΕ

ΔΕΙΤΕ ΑΚΟΜΑ

ΕΠΟΜΕΝΟ ΑΡΘΡΟ

Το ΟΑΚΑ στο ρυθμό των φιλάθλων της ΑΕΚ

ΣΧΟΛΙΑΣΤΕ