2014-02-02 20:00:18

ΒΑΣΙΛΗΣ ΒΙΛΙΑΡΔΟΣ

Στα δύο εξτρεμιστικά στάδια της νομοτελειακής ανισορροπίας, η Οικονομία δεν διορθώνεται από μόνη της – η υπερβολή ανατροφοδοτείται, όπως επίσης η βαθιά ύφεση, οπότε η κατάσταση δεν μπορεί να ελεγχθεί, χωρίς τη συμβολή του κράτους

“Μία υπερβολική μείωση των χρεών, όπως αυτή που περιγράφει ο Minsky στο τελευταίο στάδιο της κρίσης, είναι απίθανο να συμβεί στην Οικονομία της ελεύθερης αγοράς, επειδή προϋποθέτει την παράλογη, ανισόρροπη συμπεριφορά των συμμετεχόντων – κάτι που είναι αδύνατον να πιστέψουμε.” (Bernanke)

Ανάλυση

Ένα περίπλοκο και όχι απλά πολύπλοκο χρηματοπιστωτικό σύστημα, όπως το δικό μας, παράγει από μόνο του «αποσταθεροποιητικές δυνάμεις». Οι υπερβολές (φούσκες), όπως επίσης οι βαθιές, καταστροφικές υφέσεις, αντίστοιχες με την βαριά κατάθλιψη στην ανθρώπινη ψυχολογία, αποτελούν τα φυσικά επακόλουθα, τις υποχρεωτικές συνέπειες καλύτερα του «χωρίς φράγματα» καπιταλισμού – γεγονός που σημαίνει ότι, η λειτουργία του χρηματοπιστωτικού κλάδου, του κυκλοφοριακού συστήματος της Οικονομίας, δεν πρέπει να επαφίεται εξ ολοκλήρου στην ελεύθερη αγορά.

Βέβαια η απόλυτη σταθερότητα, την οποία εγγυώνται ίσως άλλα συστήματα, όπως αυτό της κεντρικά κατευθυνόμενης, κρατικής Οικονομίας, δημιουργούν άλλου είδους «επιπλοκές» – η κυριότερη των οποίων είναι η πλήρης αδυναμία εξέλιξης και διασφάλισης ενός καλύτερου βιοτικού επιπέδου. Όπως γνωρίζουμε δε από την ίδια τη Φύση, ότι δεν εξελίσσεται «διαβρώνεται», σαπίζει και πεθαίνει – γεγονός που έχει τεκμηριωθεί από την κατάρρευση του (υπαρκτού) κομμουνισμού.

Περαιτέρω, το καπιταλιστικό σύστημα είναι εκ φύσεως ασταθές και δεν διαθέτει ισορροπία – ενώ η όποια σταθερότητα επιτυγχάνεται, αποτελεί απλά έναν βραχυπρόθεσμο, ενδιάμεσο σταθμό, από τη μία ανισορροπία στην άλλη. Μοιάζει ουσιαστικά με ένα εκκρεμές, το οποίο ναι μεν διέρχεται ανά τακτά χρονικά διαστήματα από το σημείο ισορροπίας, αλλά ποτέ δεν σταματάει σε αυτό – κινούμενο διαρκώς από το ένα άκρο στο άλλο.

Η αιτία του συγκεκριμένου γεγονότος είναι η συμπεριφορά των συμμετεχόντων στην ελεύθερη αγορά – με την έννοια ότι, τη στιγμή που νοιώθουν σταθερότητα στο παρόν, αναλαμβάνουν αυτόματα όλο και μεγαλύτερα ρίσκα.

Η συμπεριφορά τους αυτή θέτει τα θεμέλια για την επόμενη κρίση, οπότε η σταθερότητα οδηγεί νομοτελειακά στην αστάθεια – ενώ τον πρωταγωνιστικό ρόλο, στη συγκεκριμένη θεατρική παράσταση, στην «αέναη» αυτή διαδικασία, «υποδύεται» πάντοτε ο χρηματοπιστωτικός κλάδος.

Αυτό οφείλεται στο ότι τα χρήματα δεν δημιουργούνται εξωγενώς, από κάποιον τρίτο μηχανισμό, αλλά ενδογενώς – εντός του οικονομικού συστήματος και από το πουθενά, μέσω της πιστωτικής διαδικασίας των τραπεζών. Η λειτουργία αυτή πυροδοτεί τα γρανάζια της Οικονομίας και υποδαυλίζει την κερδοσκοπία – η οποία προκαλεί με τη σειρά της την αστάθεια.

Ο Minsky, στο παράδοξο του οποίου έχουμε αναφερθεί στο παρελθόν, διαχωρίζει σε τρία βασικά μέρη τη χρηματοπιστωτική δομή των επιχειρήσεων και των ιδιωτών: «Συντηρητική» (αντισταθμιστική, ασφαλής, Hedge), «Κερδοσκοπική» καθώς επίσης «Πυραμιδοειδής» (Ponzi).

.

(α) Στο πρώτο στάδιο (συντηρητικό), οι πάσης φύσεως οφειλέτες (κράτη, επιχειρήσεις, νοικοκυριά), αποκτούν αρκετά χρήματα από την εργασία τους, έτσι ώστε να μπορούν να πληρώνουν τόσο τους τόκους, όσο και τις δόσεις των δανείων τους.

(β) Στο δεύτερο στάδιο (κερδοσκοπικό), τα εισοδήματα των οφειλετών φτάνουν μόνο για την εξυπηρέτηση των τόκων, αλλά όχι για την πληρωμή των χρεολυσίων. Ο δανειολήπτης τότε είναι υποχρεωμένος να αναζητάει διαρκώς έναν τρόπο, με τον οποίο να μπορεί να πληρώνει τις δόσεις των χρεών του – οπότε ουσιαστικά λαμβάνει νέα δάνεια, για την πληρωμή των παλαιοτέρων (ανακύκλωση χρέους). Τα περισσότερα κράτη σήμερα ευρίσκονται σε αυτό το στάδιο – ενώ ορισμένα έχουν περάσει ήδη στο επόμενο.

(γ) Στο τρίτο και τελευταίο στάδιο του κύκλου, στο «πυραμιδοειδές» (ονομάζεται Ponzi από το όνομα ενός «αγύρτη», ο οποίος στη δεκαετία του 1920 μέσω ενός τέτοιου συστήματος είχε υπεξαιρέσει 15 εκ. $), τα εισοδήματα του οφειλέτη δεν φτάνουν ούτε για την πληρωμή των τόκων – οπότε, η μοναδική του δυνατότητα επιβίωσης (εάν), είναι η τεχνητή αύξηση της αξίας των περιουσιακών του στοιχείων στον Ισολογισμό του, έτσι ώστε να δανείζεται ενυπόθηκα (όπως συνέβη στις Η.Π.Α. – subprimes).

Αυτό είναι ουσιαστικά το οικονομικό μοντέλο, με το οποίο ο Minsky επεξηγεί γιατί η σταθερότητα οδηγεί στην αστάθεια. Αναλυτικότερα, σε μία υγιή Οικονομία τα περισσότερα δάνεια προσφέρονται σε οφειλέτες, οι οποίοι έχουν τη δυνατότητα να τα αποπληρώσουν έντοκα. Εν τούτοις οι οφειλέτες, νοιώθοντας ασφάλεια, γίνονται όλο και λιγότερο συντηρητικοί - αναλαμβάνοντας περισσότερα ρίσκα (δήθεν πολλά υποσχόμενες νέες επενδύσεις κλπ.), τα οποία χρηματοδοτούν με νέα δάνεια.

Στο στάδιο αυτό οι τράπεζες δεν επεμβαίνουν διορθωτικά, συμβουλεύοντας τους δανειολήπτες να μην αναλαμβάνουν παράλογα ρίσκα αλλά, αντίθετα, τους δανείζουν όλο και περισσότερα χρήματα, χωρίς να απαιτούν ανάλογες εγγυήσεις. Η διαδικασία συνεχίζεται, φτάνοντας στο σημείο όπου, η οικονομία αποτελείται από πολυάριθμους κερδοσκοπικούς και πυραμιδοειδείς οφειλέτες – έχοντας γίνει εξαιρετικά ασταθής.

Κάποια στιγμή λοιπόν (αποπληθωριστικό στάδιο) η κατάσταση κορυφώνεται, με αποτέλεσμα οι οφειλέτες να μην μπορούν πλέον να αναχρηματοδοτήσουν τα δάνεια τους – οπότε ξαφνικά οι τράπεζες παγώνουν την παροχή νέων πιστώσεων προκαλώντας, μεταξύ άλλων, την κατάρρευση των τιμών των περιουσιακών στοιχείων.

Οι αναγκαστικές πωλήσεις (κατασχέσεις κλπ.) επιδεινώνουν τη διαδικασία, με αποτέλεσμα να ξεκινάει ο καθοδικός σπειροειδής κύκλος της μείωσης της ρευστότητας - της ύφεσης, του αποπληθωρισμού, του περιορισμού των χρεών κοκ.

Συνεχίζοντας, για την πυροδότηση μίας κρίσης δεν είναι απαραίτητο ένα εξωγενές σοκ, όπως ισχυρίζονται αρκετοί – αφού η αστάθεια προκαλείται από τους μηχανισμούς που υπάρχουν εντός του συστήματος. Απλούστερα, η οικονομία μας δεν είναι ασταθής λόγω εξωτερικών γεγονότων, όπως η αύξηση της τιμής του πετρελαίου ή ο πόλεμος – αλλά επειδή η αστάθεια είναι στη φύση της.

Ολοκληρώνοντας, στα δύο «εξτρεμιστικά στάδια» της ανισορροπίας, στο πυραμιδοειδές και στο αποπληθωριστικό, η οικονομία δεν διορθώνεται από μόνη της. Η υπερβολή (φούσκα) ανατροφοδοτείται, όπως επίσης η βαθιά ύφεση – οπότε η κατάσταση δεν μπορεί να ελεγχθεί, χωρίς τη συμβολή του κράτους.

Η ΔΙΑΨΕΥΣΗ ΤΟΥ BERNANKE

Όταν ο διοικητής της κεντρικής τράπεζας των Η.Π.Α. έγραφε πως είναι αδύνατη η παράλογη συμπεριφορά των συμμετεχόντων στις αγορές, ξεκινούσε στις Η.Π.Α. ένα κερδοσκοπικό κύμα τεραστίων διαστάσεων – τροφοδοτούμενο από τα χαμηλά επιτόκια, καθώς επίσης από τις συνεχείς αυξήσεις των τιμών των ακινήτων, τα οποία χρηματοδοτούταν με διαρκώς υψηλότερα δάνεια..

Το ίδιο συνέβη στην Ισπανία, στην Ιρλανδία, στην Ολλανδία, στην Αγγλία και αλλού – ενώ σε όλες τις χώρες αυξήθηκε κατακόρυφα ο δανεισμός, οπότε η παραγωγή νέων χρημάτων από το πουθενά. Η κερδοσκοπία, με ευθύνη των τραπεζών κυρίως, ανέλαβε τα ηνία – οδηγώντας τον πλανήτη στη μεγαλύτερη περιπέτεια όλων των εποχών.

Σήμερα ο κ.Bernanke θέλει να μας πείσει ότι, κατάφερε να επιλύσει το πρόβλημα μονεταριστικά

– αυξάνοντας την ποσότητα χρήματος (προηγούμενο γράφημα) και ενεργώντας αντίθετα, σε σχέση με τη Μεγάλη Ύφεση του 1929. Εν τούτοις, ο καθένας μας μπορεί να συμπεράνει ότι, όλες σχεδόν οι χώρες του πλανήτη, συμπεριλαμβανομένων των Η.Π.Α., ευρίσκονται σε κάποια από τα τελευταία στάδια – καμία απολύτως στο μοναδικό υγιές, στο πρώτο στάδιο. Προφανώς δε ο καθένας από εμάς μπορεί να καταλάβει σε ποιο στάδιο ευρίσκεται ο ίδιος, η επιχείρηση του, η χώρα του και όλες οι υπόλοιπες – χωρίς καμία ιδιαίτερη προσπάθεια.

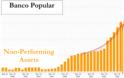

Συνεχίζοντας, αργά ή γρήγορα θα συμβεί κάποιο «εξαιρετικό γεγονός», όπως η χρεοκοπία μίας χώρας (η Αργεντινή, η Βενεζουέλα, η Ουκρανία, η Τουρκία, η Νότια Αφρική και η Ελλάδα είναι οι πλέον επικίνδυνες) ή μίας τράπεζας (ευρωπαϊκής πιθανότατα όπως, για παράδειγμα, της ισπανικής Banco Popular, οι επισφάλειες της οποίας έχουν εκτοξευθεί στα ύψη – γράφημα), με αποτέλεσμα να ξεσπάσει η καταιγίδα των καταιγίδων..

Εξέλιξη των επισφαλειών στην Ισπανική Τράπεζα Banco Popular.

Αν και οφείλει λοιπόν να είναι κανείς αισιόδοξος για το μέλλον, η εικόνα του πλανήτη, καθώς επίσης τα τεράστια λάθη στην περίπτωση της Ελλάδας, η οποία δεν είχε κανέναν απολύτως λόγο να βρεθεί σε τόσο δύσκολη θέση, δεν επιτρέπουν πολλές ελπίδες – ευχόμενοι φυσικά να κάνουμε λάθος.

ΤΟ ΜΠΟΥΜΕΡΑΝΓΚ

Αυτή τη στιγμή τα περισσότερα βλέμματα έχουν στραφεί στην κατάρρευση των νομισματικών ισοτιμιών, καθώς επίσης των λοιπών αξιών στις αναπτυσσόμενες οικονομίες – ενώ το μεγάλο ξεπούλημα ξεκινάει ήδη στις Η.Π.Α. Ειδικότερα, οι κεντρικές τράπεζες ολόκληρου του πλανήτη δρομολογούν την πώληση ομολόγων του αμερικανικού δημοσίου, τα οποία έχουν στην κατοχή τους.

Από τα πρόσφατα στοιχεία της Fed συμπεραίνει κανείς ότι, οι κεντρικές τράπεζες εκτός Η.Π.Α., μείωσαν την προηγούμενη εβδομάδα τα ομόλογα που διαθέτουν, με το μεγαλύτερο ρυθμό των τελευταίων επτά μηνών – για 6η συνεχή εβδομάδα.

Η αιτία είναι φυσικά το ότι, οι κυβερνήσεις των χωρών της Τουρκίας, της Ρωσίας, της Ταϊλάνδης, της Μαλαισίας, της Νοτίου Αφρικής κοκ., χρειάζονται δολάρια, για να στηρίξουν τα νομίσματα τους – γεγονός που τις αναγκάζει να πουλούν ομόλογα, με αποτέλεσμα να αυξάνονται τα επιτόκια δανεισμού των Η.Π.Α.

Με τον τρόπο αυτό μεταφέρεται η κρίση των αναπτυσσομένων οικονομιών στη Δύση, λειτουργώντας όπως το μπούμερανγκ – ενώ ο δεύτερος τρόπος μεταφοράς της κρίσης, ο οποίος είναι ίσως ακόμη πιο επικίνδυνος, είναι η αδυναμία πολλών επιχειρήσεων της Τουρκίας, της Αργεντινής, της Βραζιλίας κοκ. να εξυπηρετήσουν τα δάνεια τους σε συνάλλαγμα.

Για παράδειγμα, οι τουρκικές επιχειρήσεις χρωστούν 210 δις $ – σχεδόν το 35% του ΑΕΠ της χώρας. Η βασική αιτία είναι το ότι οι περισσότερες, όπως επίσης και τα νοικοκυριά, δανείζονταν σε συνάλλαγμα – λόγω των χαμηλών επιτοκίων, σε σύγκριση με αυτό της χώρας τους.

Σαν αποτέλεσμα της πτώσης της ισοτιμίας της λίρας όμως κατά περίπου 30% τους τελευταίους μήνες, τα χρέη αυτά έχουν αυξηθεί κατά 63 δις $ σε όρους λίρας – γεγονός που καθιστά πολύ δύσκολη, εάν όχι αδύνατη την αποπληρωμή τους. Την ίδια στιγμή ένα κιλό πατάτες, για παράδειγμα, κοστίζει τα διπλάσια σε λίρες, από ότι μερικές εβδομάδες πριν – δημιουργώντας μεγάλα προβλήματα στα ήδη υπερχρεωμένα νοικοκυριά της χώρας.

Εάν λοιπόν η συναλλαγματική κρίση στις αναπτυσσόμενες οικονομίες ακολουθήσει το φυσιολογικό της δρόμο (πτώση της ισοτιμίας του νομίσματος, αύξηση των χρεών του δημοσίου και ιδιωτικού τομέα σε συνάλλαγμα, ύφεση, ανεργία, χρεοκοπίες, πιστωτική στενότητα, αδυναμία πληρωμών, πτώχευση ή πρόγραμμα ΔΝΤ), τότε τα επακόλουθα για τη Δύση θα είναι εξαιρετικά επώδυνα – αφού αυτή είναι ο κυριότερος πιστωτής τους.

Στα πλαίσια αυτά, η νέα διοικητής της κεντρικής τράπεζας των Η.Π.Α. θα σκεφθεί πολύ σοβαρά, εάν θα συνεχίσει τη μείωση του πακέτου ρευστότητας (QE), όπως την προηγούμενη εβδομάδα – αφού κάτι τέτοιο θα επιδεινώσει την κρίση των αναπτυσσομένων οικονομιών, ενώ θα την μεταφέρει πολύ πιο γρήγορα στη Δύση.

.

ΕΠΙΛΟΓΟΣ

Η κατάσταση στην Νότια Αφρική είναι δραματική – ενώ το νόμισμα της (Rand) έχει υποτιμηθεί κατά 24% τους τελευταίους δώδεκα μήνες, αναγκάζοντας την κεντρική τράπεζα να αυξήσει τα επιτόκια. Στο ίδιο χρονικό διάστημα, η ινδική ρουπία υποτιμήθηκε κατά 18% σε σχέση με το δολάριο – με την ινδική κεντρική τράπεζα να αυξάνει επίσης τα επιτόκια.

Η Ρωσία, θέλοντας να αντιμετωπίσει τη ραγδαία πτώση του νομίσματος της, ανακοίνωσε ότι θα το στηρίξει με όλα τα μέσα που διαθέτει – εννοώντας τις επεμβάσεις της στις αγορές, με τα μεγάλα συναλλαγματικά αποθέματα που κατέχει.

Εν τούτοις, όλα αυτά τα αγωνιώδη, απελπισμένα μέτρα, ίσως λαμβάνονται πολύ αργά – αφού οι εκροές συναλλάγματος από τις αναπτυσσόμενες χώρες έχουν ενταθεί, θυμίζοντας τις κρίσεις του παρελθόντος (Ασιατική το 1997, Ρωσική το 1998 κοκ.).

Η ιστορία πάντως τεκμηριώνει το ότι, οι συναλλαγματικές κρίσεις, όπου και όταν εμφανίζονται, είναι καταστροφικές – όχι μόνο για τις χώρες που «τις υποδέχονται», αλλά για ολόκληρο τον πλανήτη (ειδικά σήμερα, με την παγκοσμιοποίηση, καθώς επίσης με τη δικτύωση του χρηματοπιστωτικού τομέα στο ζενίθ).

Στα πλαίσια αυτά η Ελλάδα, οι Πολίτες, η κυβέρνηση και η αντιπολίτευση, οφείλουν να είναι πάρα πολύ προσεκτικοί - ενώ οι ανοησίες περί επιστροφής σε εθνικό νόμισμα, εντός του σημερινού συστήματος, θα ήταν καλύτερα να σταματήσουν. Ελπίζουμε δε ότι σήμερα, παρατηρώντας αυτά που συμβαίνουν στις αναπτυσσόμενες οικονομίες, έχουν συνειδητοποιηθεί απόλυτα οι κίνδυνοι – οι οποίοι δεν είναι καθόλου αμελητέοι.

Ο κ. Βασίλης Βιλιάρδος είναι ένας σύγχρονος οικονομολόγος, πτυχιούχος της ΑΣΟΕΕ Αθηνών, με μεταπτυχιακές σπουδές στο Πανεπιστήμιο του Αμβούργου – όπου και δραστηριοποιήθηκε επαγγελματικά για αρκετά χρόνια, με ιδιόκτητες επιχειρήσεις.

Έχει γράψει το βιβλίο “Υπέρβαση Εξουσίας”, το οποίο αναφέρεται στο φορολογικό μηχανισμό της Γερμανίας, ενώ έχει εκδώσει τρία βιβλία αναφορικά με την παγκόσμια χρηματοπιστωτική κρίση, με τον τίτλο “Η κρίση των κρίσεων”.

Έχει ασχοληθεί με σημαντικές έρευνες και αναλύσεις επί του αντικειμένου του (μακροοικονομία), επί διεθνούς επιπέδου, οι οποίες φιλοξενούνται τακτικά σε ημερήσιες εφημερίδες, περιοδικά και ηλεκτρονικές ιστοσελίδες.

http://www.analyst.gr/2014/02/01/6115/

Στα δύο εξτρεμιστικά στάδια της νομοτελειακής ανισορροπίας, η Οικονομία δεν διορθώνεται από μόνη της – η υπερβολή ανατροφοδοτείται, όπως επίσης η βαθιά ύφεση, οπότε η κατάσταση δεν μπορεί να ελεγχθεί, χωρίς τη συμβολή του κράτους

“Μία υπερβολική μείωση των χρεών, όπως αυτή που περιγράφει ο Minsky στο τελευταίο στάδιο της κρίσης, είναι απίθανο να συμβεί στην Οικονομία της ελεύθερης αγοράς, επειδή προϋποθέτει την παράλογη, ανισόρροπη συμπεριφορά των συμμετεχόντων – κάτι που είναι αδύνατον να πιστέψουμε.” (Bernanke)

Ανάλυση

Ένα περίπλοκο και όχι απλά πολύπλοκο χρηματοπιστωτικό σύστημα, όπως το δικό μας, παράγει από μόνο του «αποσταθεροποιητικές δυνάμεις». Οι υπερβολές (φούσκες), όπως επίσης οι βαθιές, καταστροφικές υφέσεις, αντίστοιχες με την βαριά κατάθλιψη στην ανθρώπινη ψυχολογία, αποτελούν τα φυσικά επακόλουθα, τις υποχρεωτικές συνέπειες καλύτερα του «χωρίς φράγματα» καπιταλισμού – γεγονός που σημαίνει ότι, η λειτουργία του χρηματοπιστωτικού κλάδου, του κυκλοφοριακού συστήματος της Οικονομίας, δεν πρέπει να επαφίεται εξ ολοκλήρου στην ελεύθερη αγορά.

Βέβαια η απόλυτη σταθερότητα, την οποία εγγυώνται ίσως άλλα συστήματα, όπως αυτό της κεντρικά κατευθυνόμενης, κρατικής Οικονομίας, δημιουργούν άλλου είδους «επιπλοκές» – η κυριότερη των οποίων είναι η πλήρης αδυναμία εξέλιξης και διασφάλισης ενός καλύτερου βιοτικού επιπέδου. Όπως γνωρίζουμε δε από την ίδια τη Φύση, ότι δεν εξελίσσεται «διαβρώνεται», σαπίζει και πεθαίνει – γεγονός που έχει τεκμηριωθεί από την κατάρρευση του (υπαρκτού) κομμουνισμού.

Περαιτέρω, το καπιταλιστικό σύστημα είναι εκ φύσεως ασταθές και δεν διαθέτει ισορροπία – ενώ η όποια σταθερότητα επιτυγχάνεται, αποτελεί απλά έναν βραχυπρόθεσμο, ενδιάμεσο σταθμό, από τη μία ανισορροπία στην άλλη. Μοιάζει ουσιαστικά με ένα εκκρεμές, το οποίο ναι μεν διέρχεται ανά τακτά χρονικά διαστήματα από το σημείο ισορροπίας, αλλά ποτέ δεν σταματάει σε αυτό – κινούμενο διαρκώς από το ένα άκρο στο άλλο.

Η αιτία του συγκεκριμένου γεγονότος είναι η συμπεριφορά των συμμετεχόντων στην ελεύθερη αγορά – με την έννοια ότι, τη στιγμή που νοιώθουν σταθερότητα στο παρόν, αναλαμβάνουν αυτόματα όλο και μεγαλύτερα ρίσκα.

Η συμπεριφορά τους αυτή θέτει τα θεμέλια για την επόμενη κρίση, οπότε η σταθερότητα οδηγεί νομοτελειακά στην αστάθεια – ενώ τον πρωταγωνιστικό ρόλο, στη συγκεκριμένη θεατρική παράσταση, στην «αέναη» αυτή διαδικασία, «υποδύεται» πάντοτε ο χρηματοπιστωτικός κλάδος.

Αυτό οφείλεται στο ότι τα χρήματα δεν δημιουργούνται εξωγενώς, από κάποιον τρίτο μηχανισμό, αλλά ενδογενώς – εντός του οικονομικού συστήματος και από το πουθενά, μέσω της πιστωτικής διαδικασίας των τραπεζών. Η λειτουργία αυτή πυροδοτεί τα γρανάζια της Οικονομίας και υποδαυλίζει την κερδοσκοπία – η οποία προκαλεί με τη σειρά της την αστάθεια.

Ο Minsky, στο παράδοξο του οποίου έχουμε αναφερθεί στο παρελθόν, διαχωρίζει σε τρία βασικά μέρη τη χρηματοπιστωτική δομή των επιχειρήσεων και των ιδιωτών: «Συντηρητική» (αντισταθμιστική, ασφαλής, Hedge), «Κερδοσκοπική» καθώς επίσης «Πυραμιδοειδής» (Ponzi).

.

(α) Στο πρώτο στάδιο (συντηρητικό), οι πάσης φύσεως οφειλέτες (κράτη, επιχειρήσεις, νοικοκυριά), αποκτούν αρκετά χρήματα από την εργασία τους, έτσι ώστε να μπορούν να πληρώνουν τόσο τους τόκους, όσο και τις δόσεις των δανείων τους.

(β) Στο δεύτερο στάδιο (κερδοσκοπικό), τα εισοδήματα των οφειλετών φτάνουν μόνο για την εξυπηρέτηση των τόκων, αλλά όχι για την πληρωμή των χρεολυσίων. Ο δανειολήπτης τότε είναι υποχρεωμένος να αναζητάει διαρκώς έναν τρόπο, με τον οποίο να μπορεί να πληρώνει τις δόσεις των χρεών του – οπότε ουσιαστικά λαμβάνει νέα δάνεια, για την πληρωμή των παλαιοτέρων (ανακύκλωση χρέους). Τα περισσότερα κράτη σήμερα ευρίσκονται σε αυτό το στάδιο – ενώ ορισμένα έχουν περάσει ήδη στο επόμενο.

(γ) Στο τρίτο και τελευταίο στάδιο του κύκλου, στο «πυραμιδοειδές» (ονομάζεται Ponzi από το όνομα ενός «αγύρτη», ο οποίος στη δεκαετία του 1920 μέσω ενός τέτοιου συστήματος είχε υπεξαιρέσει 15 εκ. $), τα εισοδήματα του οφειλέτη δεν φτάνουν ούτε για την πληρωμή των τόκων – οπότε, η μοναδική του δυνατότητα επιβίωσης (εάν), είναι η τεχνητή αύξηση της αξίας των περιουσιακών του στοιχείων στον Ισολογισμό του, έτσι ώστε να δανείζεται ενυπόθηκα (όπως συνέβη στις Η.Π.Α. – subprimes).

Αυτό είναι ουσιαστικά το οικονομικό μοντέλο, με το οποίο ο Minsky επεξηγεί γιατί η σταθερότητα οδηγεί στην αστάθεια. Αναλυτικότερα, σε μία υγιή Οικονομία τα περισσότερα δάνεια προσφέρονται σε οφειλέτες, οι οποίοι έχουν τη δυνατότητα να τα αποπληρώσουν έντοκα. Εν τούτοις οι οφειλέτες, νοιώθοντας ασφάλεια, γίνονται όλο και λιγότερο συντηρητικοί - αναλαμβάνοντας περισσότερα ρίσκα (δήθεν πολλά υποσχόμενες νέες επενδύσεις κλπ.), τα οποία χρηματοδοτούν με νέα δάνεια.

Στο στάδιο αυτό οι τράπεζες δεν επεμβαίνουν διορθωτικά, συμβουλεύοντας τους δανειολήπτες να μην αναλαμβάνουν παράλογα ρίσκα αλλά, αντίθετα, τους δανείζουν όλο και περισσότερα χρήματα, χωρίς να απαιτούν ανάλογες εγγυήσεις. Η διαδικασία συνεχίζεται, φτάνοντας στο σημείο όπου, η οικονομία αποτελείται από πολυάριθμους κερδοσκοπικούς και πυραμιδοειδείς οφειλέτες – έχοντας γίνει εξαιρετικά ασταθής.

Κάποια στιγμή λοιπόν (αποπληθωριστικό στάδιο) η κατάσταση κορυφώνεται, με αποτέλεσμα οι οφειλέτες να μην μπορούν πλέον να αναχρηματοδοτήσουν τα δάνεια τους – οπότε ξαφνικά οι τράπεζες παγώνουν την παροχή νέων πιστώσεων προκαλώντας, μεταξύ άλλων, την κατάρρευση των τιμών των περιουσιακών στοιχείων.

Οι αναγκαστικές πωλήσεις (κατασχέσεις κλπ.) επιδεινώνουν τη διαδικασία, με αποτέλεσμα να ξεκινάει ο καθοδικός σπειροειδής κύκλος της μείωσης της ρευστότητας - της ύφεσης, του αποπληθωρισμού, του περιορισμού των χρεών κοκ.

Συνεχίζοντας, για την πυροδότηση μίας κρίσης δεν είναι απαραίτητο ένα εξωγενές σοκ, όπως ισχυρίζονται αρκετοί – αφού η αστάθεια προκαλείται από τους μηχανισμούς που υπάρχουν εντός του συστήματος. Απλούστερα, η οικονομία μας δεν είναι ασταθής λόγω εξωτερικών γεγονότων, όπως η αύξηση της τιμής του πετρελαίου ή ο πόλεμος – αλλά επειδή η αστάθεια είναι στη φύση της.

Ολοκληρώνοντας, στα δύο «εξτρεμιστικά στάδια» της ανισορροπίας, στο πυραμιδοειδές και στο αποπληθωριστικό, η οικονομία δεν διορθώνεται από μόνη της. Η υπερβολή (φούσκα) ανατροφοδοτείται, όπως επίσης η βαθιά ύφεση – οπότε η κατάσταση δεν μπορεί να ελεγχθεί, χωρίς τη συμβολή του κράτους.

Η ΔΙΑΨΕΥΣΗ ΤΟΥ BERNANKE

Όταν ο διοικητής της κεντρικής τράπεζας των Η.Π.Α. έγραφε πως είναι αδύνατη η παράλογη συμπεριφορά των συμμετεχόντων στις αγορές, ξεκινούσε στις Η.Π.Α. ένα κερδοσκοπικό κύμα τεραστίων διαστάσεων – τροφοδοτούμενο από τα χαμηλά επιτόκια, καθώς επίσης από τις συνεχείς αυξήσεις των τιμών των ακινήτων, τα οποία χρηματοδοτούταν με διαρκώς υψηλότερα δάνεια..

Το ίδιο συνέβη στην Ισπανία, στην Ιρλανδία, στην Ολλανδία, στην Αγγλία και αλλού – ενώ σε όλες τις χώρες αυξήθηκε κατακόρυφα ο δανεισμός, οπότε η παραγωγή νέων χρημάτων από το πουθενά. Η κερδοσκοπία, με ευθύνη των τραπεζών κυρίως, ανέλαβε τα ηνία – οδηγώντας τον πλανήτη στη μεγαλύτερη περιπέτεια όλων των εποχών.

Σήμερα ο κ.Bernanke θέλει να μας πείσει ότι, κατάφερε να επιλύσει το πρόβλημα μονεταριστικά

– αυξάνοντας την ποσότητα χρήματος (προηγούμενο γράφημα) και ενεργώντας αντίθετα, σε σχέση με τη Μεγάλη Ύφεση του 1929. Εν τούτοις, ο καθένας μας μπορεί να συμπεράνει ότι, όλες σχεδόν οι χώρες του πλανήτη, συμπεριλαμβανομένων των Η.Π.Α., ευρίσκονται σε κάποια από τα τελευταία στάδια – καμία απολύτως στο μοναδικό υγιές, στο πρώτο στάδιο. Προφανώς δε ο καθένας από εμάς μπορεί να καταλάβει σε ποιο στάδιο ευρίσκεται ο ίδιος, η επιχείρηση του, η χώρα του και όλες οι υπόλοιπες – χωρίς καμία ιδιαίτερη προσπάθεια.

Συνεχίζοντας, αργά ή γρήγορα θα συμβεί κάποιο «εξαιρετικό γεγονός», όπως η χρεοκοπία μίας χώρας (η Αργεντινή, η Βενεζουέλα, η Ουκρανία, η Τουρκία, η Νότια Αφρική και η Ελλάδα είναι οι πλέον επικίνδυνες) ή μίας τράπεζας (ευρωπαϊκής πιθανότατα όπως, για παράδειγμα, της ισπανικής Banco Popular, οι επισφάλειες της οποίας έχουν εκτοξευθεί στα ύψη – γράφημα), με αποτέλεσμα να ξεσπάσει η καταιγίδα των καταιγίδων..

Εξέλιξη των επισφαλειών στην Ισπανική Τράπεζα Banco Popular.

Αν και οφείλει λοιπόν να είναι κανείς αισιόδοξος για το μέλλον, η εικόνα του πλανήτη, καθώς επίσης τα τεράστια λάθη στην περίπτωση της Ελλάδας, η οποία δεν είχε κανέναν απολύτως λόγο να βρεθεί σε τόσο δύσκολη θέση, δεν επιτρέπουν πολλές ελπίδες – ευχόμενοι φυσικά να κάνουμε λάθος.

ΤΟ ΜΠΟΥΜΕΡΑΝΓΚ

Αυτή τη στιγμή τα περισσότερα βλέμματα έχουν στραφεί στην κατάρρευση των νομισματικών ισοτιμιών, καθώς επίσης των λοιπών αξιών στις αναπτυσσόμενες οικονομίες – ενώ το μεγάλο ξεπούλημα ξεκινάει ήδη στις Η.Π.Α. Ειδικότερα, οι κεντρικές τράπεζες ολόκληρου του πλανήτη δρομολογούν την πώληση ομολόγων του αμερικανικού δημοσίου, τα οποία έχουν στην κατοχή τους.

Από τα πρόσφατα στοιχεία της Fed συμπεραίνει κανείς ότι, οι κεντρικές τράπεζες εκτός Η.Π.Α., μείωσαν την προηγούμενη εβδομάδα τα ομόλογα που διαθέτουν, με το μεγαλύτερο ρυθμό των τελευταίων επτά μηνών – για 6η συνεχή εβδομάδα.

Η αιτία είναι φυσικά το ότι, οι κυβερνήσεις των χωρών της Τουρκίας, της Ρωσίας, της Ταϊλάνδης, της Μαλαισίας, της Νοτίου Αφρικής κοκ., χρειάζονται δολάρια, για να στηρίξουν τα νομίσματα τους – γεγονός που τις αναγκάζει να πουλούν ομόλογα, με αποτέλεσμα να αυξάνονται τα επιτόκια δανεισμού των Η.Π.Α.

Με τον τρόπο αυτό μεταφέρεται η κρίση των αναπτυσσομένων οικονομιών στη Δύση, λειτουργώντας όπως το μπούμερανγκ – ενώ ο δεύτερος τρόπος μεταφοράς της κρίσης, ο οποίος είναι ίσως ακόμη πιο επικίνδυνος, είναι η αδυναμία πολλών επιχειρήσεων της Τουρκίας, της Αργεντινής, της Βραζιλίας κοκ. να εξυπηρετήσουν τα δάνεια τους σε συνάλλαγμα.

Για παράδειγμα, οι τουρκικές επιχειρήσεις χρωστούν 210 δις $ – σχεδόν το 35% του ΑΕΠ της χώρας. Η βασική αιτία είναι το ότι οι περισσότερες, όπως επίσης και τα νοικοκυριά, δανείζονταν σε συνάλλαγμα – λόγω των χαμηλών επιτοκίων, σε σύγκριση με αυτό της χώρας τους.

Σαν αποτέλεσμα της πτώσης της ισοτιμίας της λίρας όμως κατά περίπου 30% τους τελευταίους μήνες, τα χρέη αυτά έχουν αυξηθεί κατά 63 δις $ σε όρους λίρας – γεγονός που καθιστά πολύ δύσκολη, εάν όχι αδύνατη την αποπληρωμή τους. Την ίδια στιγμή ένα κιλό πατάτες, για παράδειγμα, κοστίζει τα διπλάσια σε λίρες, από ότι μερικές εβδομάδες πριν – δημιουργώντας μεγάλα προβλήματα στα ήδη υπερχρεωμένα νοικοκυριά της χώρας.

Εάν λοιπόν η συναλλαγματική κρίση στις αναπτυσσόμενες οικονομίες ακολουθήσει το φυσιολογικό της δρόμο (πτώση της ισοτιμίας του νομίσματος, αύξηση των χρεών του δημοσίου και ιδιωτικού τομέα σε συνάλλαγμα, ύφεση, ανεργία, χρεοκοπίες, πιστωτική στενότητα, αδυναμία πληρωμών, πτώχευση ή πρόγραμμα ΔΝΤ), τότε τα επακόλουθα για τη Δύση θα είναι εξαιρετικά επώδυνα – αφού αυτή είναι ο κυριότερος πιστωτής τους.

Στα πλαίσια αυτά, η νέα διοικητής της κεντρικής τράπεζας των Η.Π.Α. θα σκεφθεί πολύ σοβαρά, εάν θα συνεχίσει τη μείωση του πακέτου ρευστότητας (QE), όπως την προηγούμενη εβδομάδα – αφού κάτι τέτοιο θα επιδεινώσει την κρίση των αναπτυσσομένων οικονομιών, ενώ θα την μεταφέρει πολύ πιο γρήγορα στη Δύση.

.

ΕΠΙΛΟΓΟΣ

Η κατάσταση στην Νότια Αφρική είναι δραματική – ενώ το νόμισμα της (Rand) έχει υποτιμηθεί κατά 24% τους τελευταίους δώδεκα μήνες, αναγκάζοντας την κεντρική τράπεζα να αυξήσει τα επιτόκια. Στο ίδιο χρονικό διάστημα, η ινδική ρουπία υποτιμήθηκε κατά 18% σε σχέση με το δολάριο – με την ινδική κεντρική τράπεζα να αυξάνει επίσης τα επιτόκια.

Η Ρωσία, θέλοντας να αντιμετωπίσει τη ραγδαία πτώση του νομίσματος της, ανακοίνωσε ότι θα το στηρίξει με όλα τα μέσα που διαθέτει – εννοώντας τις επεμβάσεις της στις αγορές, με τα μεγάλα συναλλαγματικά αποθέματα που κατέχει.

Εν τούτοις, όλα αυτά τα αγωνιώδη, απελπισμένα μέτρα, ίσως λαμβάνονται πολύ αργά – αφού οι εκροές συναλλάγματος από τις αναπτυσσόμενες χώρες έχουν ενταθεί, θυμίζοντας τις κρίσεις του παρελθόντος (Ασιατική το 1997, Ρωσική το 1998 κοκ.).

Η ιστορία πάντως τεκμηριώνει το ότι, οι συναλλαγματικές κρίσεις, όπου και όταν εμφανίζονται, είναι καταστροφικές – όχι μόνο για τις χώρες που «τις υποδέχονται», αλλά για ολόκληρο τον πλανήτη (ειδικά σήμερα, με την παγκοσμιοποίηση, καθώς επίσης με τη δικτύωση του χρηματοπιστωτικού τομέα στο ζενίθ).

Στα πλαίσια αυτά η Ελλάδα, οι Πολίτες, η κυβέρνηση και η αντιπολίτευση, οφείλουν να είναι πάρα πολύ προσεκτικοί - ενώ οι ανοησίες περί επιστροφής σε εθνικό νόμισμα, εντός του σημερινού συστήματος, θα ήταν καλύτερα να σταματήσουν. Ελπίζουμε δε ότι σήμερα, παρατηρώντας αυτά που συμβαίνουν στις αναπτυσσόμενες οικονομίες, έχουν συνειδητοποιηθεί απόλυτα οι κίνδυνοι – οι οποίοι δεν είναι καθόλου αμελητέοι.

Ο κ. Βασίλης Βιλιάρδος είναι ένας σύγχρονος οικονομολόγος, πτυχιούχος της ΑΣΟΕΕ Αθηνών, με μεταπτυχιακές σπουδές στο Πανεπιστήμιο του Αμβούργου – όπου και δραστηριοποιήθηκε επαγγελματικά για αρκετά χρόνια, με ιδιόκτητες επιχειρήσεις.

Έχει γράψει το βιβλίο “Υπέρβαση Εξουσίας”, το οποίο αναφέρεται στο φορολογικό μηχανισμό της Γερμανίας, ενώ έχει εκδώσει τρία βιβλία αναφορικά με την παγκόσμια χρηματοπιστωτική κρίση, με τον τίτλο “Η κρίση των κρίσεων”.

Έχει ασχοληθεί με σημαντικές έρευνες και αναλύσεις επί του αντικειμένου του (μακροοικονομία), επί διεθνούς επιπέδου, οι οποίες φιλοξενούνται τακτικά σε ημερήσιες εφημερίδες, περιοδικά και ηλεκτρονικές ιστοσελίδες.

http://www.analyst.gr/2014/02/01/6115/

ΦΩΤΟΓΡΑΦΙΕΣ

ΜΟΙΡΑΣΤΕΙΤΕ

ΔΕΙΤΕ ΑΚΟΜΑ

ΠΡΟΗΓΟΥΜΕΝΟ ΑΡΘΡΟ

Έ"χ"ασε την ευκαιρία η Βέροια

ΕΠΟΜΕΝΟ ΑΡΘΡΟ

Ολυμπιακός-Παναιτωλικός 2-1

ΣΧΟΛΙΑΣΤΕ

![Και ξαφνικά... ανακαλύψαμε τα πετρέλαια! [video]](https://images.newsnowgreece.com/60/606029/kai-xafnika-anakalypsame-ta-petrelaia-video-1-124x78.jpg)