2014-08-12 21:26:09

Τα προβλήματα που αντιμετωπίζουν οι Μικρομεσαίες επιχειρήσεις, για τις ρυθμίσεις των δανείων και των αλλαγών στην «εμπορική πίστη» της αγοράς, έφερε με κοινοβουλευτική παρέμβαση στην Βουλή ο Πρόεδρος του ΧΡΙ.Κ.Α. Νίκος Νικολόπουλος

Το πλήρες κείμενο της ερώτησης είναι το εξής:

ΕΡΩΤΗΣΗ προς τους ΥΠΟΥΡΓΟΥΣ ΟΙΚΟΝΟΜΙΚΩΝ και ΑΝΑΠΤΥΞΗΣ

Η Εθνική Συνομοσπονδία Ελληνικού Εμπορίου (ΕΣΕΕ) απέστειλε στις 4 Αυγούστου υπόμνημα προς τον Υπουργό Οικονομικών και τα πολιτικά κόμματα με το οποίο εκθέτει τις θέσεις και τις προτάσεις της για την αντιμετώπιση των προβλημάτων ρευστότητας και ρυθμίσεων τραπεζικών οφειλών των ΜΜΕ.

Παραθέτουμε το κείμενο της ΕΣΕΕ:

ΕΘΝΙΚΗ ΣΥΝΟΜΟΣΠΟΝΔΙΑ ΕΛΛΗΝΙΚΟΥ ΕΜΠΟΡΙΟΥ

ΥΠΟΜΝΗΜΑ ΕΣΕΕ ΓΙΑ ΡΥΘΜΙΣΕΙΣ ΔΑΝΕΙΩΝ ΚΑΙ ΑΛΛΑΓΩΝ ΣΤΗΝ "ΕΜΠΟΡΙΚΗ ΠΙΣΤΗ" ΤΗΣ ΑΓΟΡΑΣ

Η ΕΣΕΕ απέστειλε προς τον υπουργό Ανάπτυξης και Ανταγωνιστικότητας κ. Νίκο Δένδια, τον υπουργό Οικονομικών κ. Γκίκα Χαρδούβελη καθώς και σε όλα τα πολιτικά κόμματα υπόμνημα θέσεων και προτάσεων για την αντιμετώπιση των προβλημάτων ρευστότητας και ρυθμίσεων τραπεζικών οφειλών των ΜΜΕ.

1. Βασικά προβλήματα και προτάσεις αντιμετώπισης

Αποτελεί κοινή ομολογία πως κατά τη διάρκεια της εξαετούς ύφεσης που διανύουμε ο εμπορικός κόσμος βίωσε μία άνευ προηγουμένου καταστροφική εμπειρία, με αποτέλεσμα να τίθεται σε αμφιβολία η βιωσιμότητα χιλιάδων επιχειρήσεων, κυρίως των μικρομεσαίων, ενώ τα στοιχεία από την Ελληνική Στατιστική Αρχή και από πρωτογενείς έρευνες της Εθνικής Συνομοσπονδίας Ελληνικού Εμπορίου (ΕΣΕΕ), όσον αφορά στη συρρίκνωση του καταγεγραμμένου κύκλου εργασιών και της απασχολησιμότητας στον κλάδο, είναι πλήρως κατατοπιστικά.

Ενδεικτικά αναφέρεται πως μέσα σε μία εξαετία (ΕΛ.ΣΤΑΤ: Απρίλιος 2014/Απρίλιος 2008) ο τζίρος των επιχειρήσεων που δραστηριοποιούνται στο χώρο του λιανικού εμπορίου καταβαραθρώθηκε κατά 36,1% (40%-50% σύμφωνα με έρευνες της ΕΣΕΕ), ενώ για το ίδιο χρονικό διάστημα (2008-2013) περίπου 130.000 εμπορικές μικρομεσαίες επιχειρήσεις (ΜΜΕ) έβαλαν λουκέτο, σε αντίθεση με τον περιορισμένο αριθμό εκείνων που άνοιξαν (45.000), με τη συνολική καθαρή απώλεια να ανέρχεται σε 85.000 επιχειρηματικές μονάδες (εκτιμήσεις- έρευνες ΕΣΕΕ). Επιπροσθέτως, πρέπει να τονιστεί η κατακόρυφη πτώση του συνολικού αριθμού των απασχολουμένων στον κλάδο του εμπορίου (ΕΛ.ΣΤΑΤ: Α΄ Τρίμηνο 2014/Α΄ Τρίμηνο 2008) κατά 25,1%, με την κατηγορία των εργοδοτών να εμφανίζει την μεγαλύτερη υποχώρηση (-35,8%), ακολουθούμενη από τις αντίστοιχες των μισθωτών (-21,8%) και των αυτοαπασχολουμένων (-21,1%).

Με βάση τα παραπάνω στοιχεία και με γνώμονα τη δεδομένη βούλησή μας να συνδράμουμε στο σχεδιασμό και στην επιλογή λύσεων που θα βοηθήσουν την μικρομεσαία ελληνική επιχείρηση να επιβιώσει και να αναπτυχθεί, κάτι που ακράδαντα πιστεύουμε ότι είναι επιθυμία και στόχος όλων, παραθέτουμε ομαδοποιημένα τα προβλήματα που αντιμετωπίζουν σήμερα οι μικρομεσαίοι του εμπορίου και διατυπώνουμε τις ενδεδειγμένες, απόλυτα ρεαλιστικές κατά την άποψή μας, λύσεις.

Οι διαπιστώσεις που παρατίθενται στη συνέχεια καθώς και οι προτεινόμενες λύσεις στηρίζονται στην επεξεργασία των στοιχείων που έχουν συγκεντρωθεί στο πλαίσιο του Έργου «Πρόγραμμα Υποστήριξης Μικρών εμπορικών επιχειρήσεων», που υλοποιεί η ΕΣΕΕ με χρηματοδότηση από το ΕΣΠΑ. Η επισήμανση αυτή είναι σημαντική για να γίνει κατανοητό και αμοιβαία αποδεκτό, ότι οι αναφορές αντικατοπτρίζουν την απόλυτη πραγματικότητα που βιώνει σήμερα η μικρομεσαία εμπορική επιχείρηση και αποτελούν τη μοναδική ρεαλιστική βάση, προκειμένου να στηριχθεί ο σχεδιασμός αντιμετώπισης των προβλημάτων και εξόδου από την κρίση.

Από την επεξεργασία των έως σήμερα στοιχείων, τα βασικότερα προβλήματα που αντιμετωπίζουν οι επιχειρήσεις που απευθύνθηκαν στην Υπηρεσία Υποστήριξης της Ε.Σ.Ε.Ε., σε ποσοστό που υπερβαίνει το 50%, εστιάζονται στον τομέα της χρηματοοικονομικής διαχείρισης και ειδικότερα στις σχέσεις με το Τραπεζικό Σύστημα. Περιγράφοντας το πρόβλημα, εντοπίζουμε ταυτόχρονα τις αιτίες, η αντιμετώπιση των οποίων αποτυπώνει με τη σειρά της τη ρεαλιστική και αποτελεσματική λύση.

Αναλυτικότερα:

1. Θέματα κάλυψης των καθημερινών αναγκών της συνήθους λειτουργίας των επιχειρήσεων:

o Οι περισσότερες επιχειρήσεις αντιμετώπισαν μία μονομερή, χωρίς προειδοποίηση πολλές φορές, δραστική μείωση των ορίων χρηματοδότησης τους, εκ μέρους των Τραπεζών, και μία γενικότερη επιδείνωση των όρων δανεισμού. Οι τράπεζες αντιμετώπισαν το δικό τους πρόβλημα ρευστότητας μειώνοντας τη ρευστότητα των πελατών τους.

o Η κατάσταση είναι ακόμη δυσκολότερη για τις εμπορικές επιχειρήσεις που έχουν προμηθευτές στο εξωτερικό. Το ελληνικό τραπεζικό σύστημα δεν επέδειξε την απαιτούμενη ικανότητα και ευελιξία στο να καλύψει όχι μόνο τις προκαταβολές που ζητούνται αλλά ούτε τις εγγυήσεις προκειμένου να εκτελούνται κανονικά οι παραγγελίες. Λόγω αυτού του προβλήματος διαταράχθηκαν εμπορικές σχέσεις πολλών ετών που είναι πλέον δύσκολο να αποκατασταθούν.

o Το συναλλακτικό κύκλωμα των ελληνικών επιχειρήσεων, που χρησιμοποιεί μεταχρονολογημένες επιταγές σε μεγάλο βαθμό, δεν είναι εύκολο να προσαρμοστεί, με την επιβαλλόμενη ταχύτητα, στη νέα κατάσταση που έχει δημιουργήσει η απόφαση των τραπεζών για δραστική, προληπτική πολλές φορές, μείωση του αριθμού των χορηγούμενων φύλλων επιταγών προς τις επιχειρήσεις - πελάτες τους. Οι τράπεζες, ακόμη αλλάζουν, προς το δυσμενέστερο βεβαίως, τα κριτήρια αξιολόγησης με βάση τα οποία αποδέχονται επιταγές πελατών των δανειοληπτών τους, ως κάλυμμα χορηγούμενης πίστωσης, χωρίς προειδοποίηση. Η ενέργεια αυτή επιβαρύνει τη ρευστότητα των επιχειρήσεων με ανεπανόρθωτες πολλές φορές συνέπειες (σφράγιση επιταγών, καταχώρηση στα δυσμενή του ΤΕΙΡΕΣΙΑ κλπ).

2. Θέματα υποστήριξης επενδύσεων και αναπτυξιακών ενεργειών (καινοτομία, εξωστρέφεια κλπ). Η προφανής αιτία της μειωμένης ρευστότητας λόγω πτώσης του κύκλου εργασιών της επιχείρησης ευθύνεται για ένα μέρος μόνο του προβλήματος. Σημαντική ευθύνη έχουν επίσης:

o Οι έντονα γραφειοκρατικές διαδικασίες και η έλλειψη διάθεσης εκ μέρους των τραπεζών στην υποδοχή αιτημάτων για αξιοποίηση προγραμμάτων, είτε κρατικών/κοινοτικών ενισχύσεων, είτε των προγραμμάτων της ΕΤΕΑΝ. Το δίκτυο των τραπεζικών καταστημάτων, στην πλειοψηφία του, δε διαθέτει την αναγκαία γνώση και εμπειρία ώστε να ενημερώνει σωστά, να κατευθύνει τους πελάτες στις κατάλληλες επιλογές και να εξυπηρετεί με ταχύτητα τα αιτήματα.

o Σημαντική συνιστώσα του αυξημένου διοικητικού κόστους, αποτελεί η έλλειψη μίας ομογενοποιημένης πλατφόρμας αιτήσεων που συμπληρώνονται και υποβάλλονται από τους ενδιαφερομένους στα τραπεζικά ιδρύματα και η απουσία ενός κοινού report που εκδίδουν σε μηνιαία βάση οι ενδιάμεσοι φορείς διαχείρισης (ΕΤΕΑΝ).

o Οι όροι που τίθενται από τις τράπεζες για την ικανοποίηση αιτημάτων χρηματοδότησης ή παροχής εγγυήσεων είναι υπερβολικά δυσμενείς. Για τη χορήγηση π.χ. μιας εγγυητικής επιστολής, που θα χρησιμοποιηθεί για τη λήψη προκαταβολής επιχορήγησης από εγκεκριμένο πρόγραμμα, ζητείται ως κάλυμμα ισόποση δέσμευση στον λογαριασμό όψεως της επιχείρησης, κάτι που είναι προφανές ότι ακυρώνει εντελώς τη διευκόλυνση λήψης της προκαταβολής.

o Οι τράπεζες για την υποστήριξη των επενδυτικών σχεδίων των επιχειρήσεων, εξακολουθούν σε μεγάλο βαθμό να στηρίζονται στην αξιολόγηση των παρεχομένων εξασφαλίσεων (εμπράγματων και προσωπικών) και όχι στην αξιολόγηση των προοπτικών της επένδυσης και της βιωσιμότητας της επιχείρησης.

3. Το μεγάλο θέμα των ρυθμίσεων των καθυστερημένων οφειλών.

o Οι επιχειρήσεις, που οφείλουν και βρίσκονται σε αδυναμία εξυπηρέτησης των υποχρεώσεών τους, αντιμετωπίζονται περίπου ως «εχθροί» από τις τράπεζες. Ζητείται από τον δανειολήπτη να είναι «συνεργάσιμος» - και αυτό είναι σωστό – αλλά τις περισσότερες φορές οι ίδιες οι τράπεζες δεν είναι συνεργάσιμες. Έχει καταγραφεί μεγάλος αριθμός περιπτώσεων, που, ενώ ο πελάτης υποβάλλει αίτημα ρύθμισης εγγράφως στην τράπεζά του, ή δεν παίρνει ποτέ απάντηση, είτε η τράπεζα, μέσω εισπρακτικών εταιριών και δικηγορικών γραφείων, συνεχίζει τις ενέργειες αναγκαστικής είσπραξης, είτε στην καλύτερη περίπτωση λαμβάνει μία απόφαση ρύθμισης που καταφανώς δεν μπορεί να εξυπηρετηθεί από τον πελάτη. Το αποτέλεσμα σε όλες τις περιπτώσεις είναι η οφειλή να προσαυξάνεται με δυσβάστακτα επιπλέον βάρη (τόκους υπερημερίας, δικαστικά και άλλα έξοδα) και η επιχείρηση να οδηγείται στη χρεωκοπία.

o Αποτελεί αδήριτη ανάγκη η θέσπιση ενός πλαισίου προστασίας των «εντός της κρίσεως υπερχρεωμένων επιχειρήσεων», στο οποίο θα εντάσσονται εκείνοι οι επιχειρηματίες, οι οποίοι εξαιτίας των δυσμενών συνεπειών της οικονομικής κρίσης που άρχισαν να γίνονται απτές το 2009, δηλώνουν αδυναμία ανταπόκρισης στις ληξιπρόθεσμες και τρέχουσες υποχρεώσεις τους. Το προτεινόμενο πλαίσιο οφείλει να διακρίνεται από μεγαλύτερη ελαστικότητα και από τη θέσπιση ηπιότερων όρων μεταχείρισης των εντασσόμενων σε αυτό, από την πλευρά των χρηματοπιστωτικών ιδρυμάτων,

o Οι περισσότερες επιχειρήσεις οφείλουν σε περισσότερες από μία τράπεζες ενώ ταυτόχρονα έχουν υποχρεώσεις προς το Δημόσιο, τα Ασφαλιστικά τους Ταμεία και τους προμηθευτές τους. Επειδή τα αιτήματα ρύθμισης, όταν αυτά εξετάζονται, αντιμετωπίζονται από την κάθε τράπεζα χωριστά οι όροι που τίθενται για την αποπληρωμή, αθροιστικά, διαμορφώνουν ένα ύψος δόσης που είναι εντελώς εξωπραγματικό, συγκρινόμενο με τις οικονομικές δυνατότητες της επιχείρησης.

o Τα δανειακά τραπεζικά προϊόντα που προτείνονται για την υλοποίηση των ρυθμίσεων δεν έχουν την απαραίτητη ευελιξία για να προσαρμόζονται στις λογικές απαιτήσεις κάθε περίπτωσης. Πολλές μικρές ελληνικές εμπορικές επιχειρήσεις έχουν έντονο εποχικό χαρακτήρα (επιχειρήσεις π.χ. των νησιών και των τουριστικών περιοχών της χώρας μας). Σε αυτές τις επιχειρήσεις ένα δοσολόγιο που προβλέπει ισόποσες μηνιαίες δόσεις δεν μπορεί να εξυπηρετηθεί.

Για την εξεύρεση λύσεων, οι οποίες προφανώς δεν είναι εύκολες, θα πρέπει να υπάρξει συνεργασία όλων των εμπλεκομένων μερών, με τη βασική κατεύθυνση να είναι ευθύνη της πολιτείας.

Η ΕΣΕΕ έχει αναλάβει, μέσω του Προγράμματος Υποστήριξης Μικρών Εμπορικών Επιχειρήσεων, να παρέχει συμβουλές και υποστήριξη για την αναγκαία από την πλευρά των επιχειρήσεων προσαρμογή και αντιμετώπιση των επιπτώσεων της οικονομικής κρίσης. Κατευθύνει τις επιχειρήσεις που μετέχουν στο πρόγραμμα ώστε:

• Να εφαρμόζουν μεθόδους αποδοτικότερης οικονομικής διαχείρισης και μείωσης του λειτουργικού τους κόστους

• Να κατανοούν τις πραγματικές ανάγκες ρευστότητάς τους και να αναζητούν την κατάλληλη κάθε φορά πηγή χρηματοδότησης

• Να αντιμετωπίζουν το σύνολο των υποχρεώσεών τους με τον ενδεδειγμένο, ανάλογα με τις συνθήκες, τρόπο και να θέτουν ρεαλιστικές προτεραιότητες.

• Να προγραμματίζουν τις ταμειακές τους ροές ώστε να είναι συνεπείς στις υποχρεώσεις τους

• Να ενημερώνονται για τις συνθήκες της αγοράς και του ανταγωνισμού και να προσαρμόζουν ευέλικτα το σχεδιασμό τους. Να εφαρμόζουν τεχνικές αποτελεσματικότερης εσωτερικής οργάνωσης και να αξιοποιούν τη σύγχρονη τεχνολογία.

Υποστηρίζει με άλλα λόγια τον επιχειρηματία, προκειμένου να καταστεί περισσότερο αποτελεσματικός, δημιουργικός και συνεργάσιμος.

Θα πρέπει και από την άλλη πλευρά να δημιουργηθεί ένα περιβάλλον πιο φιλικό για την ελληνική μικρή και μεσαία επιχείρηση, μέσα στο οποίο θα της δοθεί η δυνατότητα όχι μόνο να αντλεί την αναγκαία κάθε φορά ρευστότητα αλλά και να βρίσκει αποτελεσματική διέξοδο από το σημερινό φαύλο κύκλο της υπερχρέωσης και των μη εξυπηρετούμενων οφειλών.

Μία από τις σημαντικότερες προτεραιότητες θα πρέπει να αποτελέσει η εξασφάλιση της μέγιστης δυνατής χρήσης των κεφαλαίων που διατίθενται μέσω των προγραμμάτων κρατικών ενισχύσεων και επιδότησης δανεισμού ή εγγυοδοσίας και για να επιτευχθεί αυτό χρειάζεται αποτελεσματικός μηχανισμός στο τραπεζικό σύστημα. Οι βασικές αρχές θα πρέπει να διακρίνονται από:

• Απλότητα και σαφήνεια των προβλεπόμενων διαδικασιών

• Την πλήρη ενημέρωση και την άρτια εκπαίδευση του τραπεζικού δικτύου

• Την παροχή ενημέρωσης και συμβουλευτικών υπηρεσιών προς τους πελάτες

• Την αλλαγή του τρόπου αξιολόγησης των αιτημάτων, με βαρύτητα στην απόδοση και βιωσιμότητα και όχι στις εξασφαλίσεις

• Τη διαμόρφωση ενός ενιαίου πλαισίου παροχής διευκολύνσεων για ρυθμίσεις καθυστερημένων οφειλών. Μία αποτελεσματική αντιμετώπιση του θέματος θα πρέπει να προβλέπει τουλάχιστον τα εξής:

o Η ρύθμιση να καλύπτει το σύνολο των υποχρεώσεων (του Δημοσίου και των Ασφαλιστικών συμπεριλαμβανομένων)

o Να «καθαρίζεται» η οφειλή από καταχρηστικές ή υπερβολικές χρεώσεις με τις οποίες έχει επιβαρυνθεί

o Οι λύσεις να σχεδιάζονται προσαρμοσμένες στις ιδιαίτερες συνθήκες της κάθε επιχείρησης. Οριζόντιες λύσεις συνήθως ευνοούν τους οικονομικά ισχυρότερους, οι οποίοι αποτελούν τη μειοψηφία ενώ αφήνουν εκτός της συντριπτική πλειοψηφία των δυνητικά δικαιούχων

o Να προτάσσεται η βιωσιμότητα της επιχείρησης έναντι του χρόνου εξόφλησης της οφειλής, γεγονός που ισοδυναμεί με τη δυνατότητα αναπροσαρμογής (προς τα κάτω) του αρχικώς προβλεπόμενου ύψους των δόσεων.

Εύκολα συνάγεται το συμπέρασμα πως η δημιουργία του παραπάνω πλαισίου και των υποστηρικτικών του μηχανισμών, θα επιβαρύνει τις τράπεζες με σημαντικό κόστος, η κάλυψη του οποίου πρέπει να διερευνηθεί αν μπορεί να πραγματοποιηθεί, έστω εν μέρει, μέσω κάποιας κρατικής ενίσχυσης

2. Ρύθμιση επιχειρηματικών οφειλών

Η Εθνική Συνομοσπονδία Ελληνικού Εμπορίου, επαναφέροντας στο προσκήνιο το θέμα των «κόκκινων» δανείων, το οποίο βαίνει συνεχώς διογκούμενο, ζητάει νέα ρύθμιση των επιχειρηματικών οφειλών, καθώς τα τελευταία διαθέσιμα στοιχεία της Τράπεζας της Ελλάδας αναφορικά με τα μη εξυπηρετούμενα εταιρικά δάνεια, προκαλούν έντονο προβληματισμό και απόγνωση τόσο στους εκπροσώπους της αγοράς όσο και στους υπεύθυνους άσκησης/χάραξης κυβερνητικής πολιτικής. Ενδεικτικά αναφέρεται πως κατά τη διάρκεια του Α΄ Τριμήνου του τρέχοντος έτους, από τα 116 δις χορηγηθέντων επιχειρηματικών δανείων, τα 42 εξ’ αυτών έχουν χαρακτηριστεί ως μη εξυπηρετούμενα, με αποτέλεσμα η αναλογία των «κόκκινων» δανείων επί του συνόλου να διαμορφώνεται στο 36,2%, καταγράφοντας αύξηση σε σύγκριση με το 2013 (32,0%). Ακόμη πιο απογοητευτική είναι η εικόνα που προκύπτει για τις χορηγήσεις αξίας 23 δις ευρώ που έχουν λάβει οι Μικρομεσαίες Επιχειρήσεις από τα πιστωτικά ιδρύματα, με το ποσοστό των καθυστερούμενων δανείων να ανέρχεται στα 10,8 δις ευρώ ή στο 47% επί του συνόλου.

Ως εκ τούτου, η μόνη βιώσιμη λύση αμφίδρομης ωφέλειας/χρησιμότητας τόσο για τους δανειολήπτες όσο και για τα τραπεζικά ιδρύματα, αποτυπώνεται στην επανενεργοποίηση του μοναδικού νομικού πλαισίου που έχει υπάρξει έως σήμερα, του νόμου 3816/2010. Στο συγκεκριμένο νόμο είχαν δικαίωμα υπαγωγής όλες οι επιχειρήσεις με ληξιπρόθεσμες οφειλές τουλάχιστον 3 μηνών προς τα πιστωτικά ιδρύματα από επιχειρηματικό δάνειο.

Στις μη καταγγελθείσες συμβάσεις, η αποπληρωμή έχει διάρκεια ίση με τον συμβατικό χρόνο. Στις καταγγελθείσες συμβάσεις, η αποπληρωμή ξεπερνά τον συμβατικό χρόνο κατά 2 έτη χωρίς να είναι συνολικά μικρότερος από 7 έτη. Τα 2 πρώτα έτη καταβάλλονται μόνο τόκοι και εν συνεχεία ισόποσες περιοδικές δόσεις. Στις καταγγελθείσες συμβάσεις ανοικτού ή αλληλόχρεου λογαριασμού η αποπληρωμή πραγματοποιείται σε 7 έτη με ισόποσες μηνιαίες δόσεις. Ο υπολογισμός των τόκων γίνεται με συμβατικό επιτόκιο ενήμερης οφειλής. Από την δημοσίευση του νόμου πάγωναν τα αναγκαστικά μέτρα κατά των οφειλετών που αποφάσισαν την υπαγωγή τους σε αυτόν.

Παράλληλα, στο συγκεκριμένο νόμο μπορούσαν να υπαχθούν και όσες επιχειρήσεις είχαν ενήμερες οφειλές στα πιστωτικά ιδρύματα αλλά αντιμετώπιζαν προβλήματα στην εξυπηρέτησή τους. Στην περίπτωση αυτή, οι επιχειρήσεις είχαν μία εκ των ακόλουθων 3 επιλογών:

• Περίοδο χάριτος ενός έτους, χωρίς καταβολή τόκων και κεφαλαίου με αντίστοιχη παράταση της συμβατικής διάρκειας του δανείου και κεφαλαιοποίηση των τόκων στη λήξη της περιόδου χάριτος.

• Αναστολή για μία 2ετία της χρεολυτικής αποπληρωμής του άληκτου κεφαλαίου με αντίστοιχη παράταση της συμβατικής διάρκειας του δανείου και καταβολή των τόκων στην διάρκεια της αναστολής.

• Παράταση της συμβατικής διάρκειας του δανείου κατά 3 έτη.

Στην περίπτωση καταγγελίας σύμβασης ανοικτού ή αλληλόχρεου λογαριασμού μετά την έναρξη ισχύος του νόμου, δίνονταν στον οφειλέτη τα ακόλουθα δικαιώματα:

• Να αποπληρώσει το κατάλοιπο του λογαριασμού σε 5 έτη με ισόποσες μηνιαίες τοκοχρεολυτικές δόσεις, καταβάλλοντας κατά το πρώτο έτος μόνο τόκους. Για τον υπολογισμό των τόκων ισχύει το συμβατικό επιτόκιο.

• Αν μειωθεί ή δεν ανανεωθεί μονομερώς από το πιστωτικό ίδρυμα το πιστωτικό όριο της σύμβασης, μπορεί να εξοφλήσει το χρεωστικό υπόλοιπο του λογαριασμού σε 5 έτη.

Στον σχετικό νόμο, υπήρχε πρόνοια και για τα δάνεια που είχαν χορηγηθεί σε πυρόπληκτες περιοχές, με 2ετή αναστολή της χρεολυτικής αποπληρωμής του δανείου, αντίστοιχη παράταση της συμβατικής διάρκειας και καταβολή των τόκων στην διάρκεια της αναστολής. Ωστόσο ο νόμος δεν προέβλεπε ένταξη στις ρυθμίσεις του για τα δάνεια που είχαν ληφθεί με την εγγύηση του πρώην ΤΕΜΠΜΕ, πράγμα που πρέπει να θεραπευθεί με την νέα ρύθμιση.

3. ΤΕΙΡΕΣΙΑΣ: Προτάσεις για 12 πρακτικές αλλαγές σύμφωνα με τα διεθνή πρότυπα

Η ΕΣΕΕ με επιστολές της προς τους Υπουργούς Ανάπτυξης και Οικονομικών επισημαίνει ότι έχουν ήδη περάσει 16 ολόκληρα χρόνια, που οι τότε Ελληνικές Τράπεζες ίδρυσαν την «Τειρεσίας Α.Ε.», αναθέτοντάς της να προστατεύσει την εμπορική πίστη, τις τραπεζικές συναλλαγές και να μειώσει τις επισφάλειες, μέσω της ανάπτυξης και της διαχείρισης αρχείου δεδομένων οικονομικής συμπεριφοράς. Όμως, από τότε μέχρι σήμερα πολλά άλλαξαν στον τραπεζικό κλάδο και ουδείς αμφιβάλλει πλέον ότι ο διατραπεζικός συνεταιρισμός του Τειρεσία με τις σημερινές μετέχουσες τράπεζες χρήζει σημαντικών τροποποιήσεων.

Τα ισχύοντα χρονικά όρια τήρησης των αρχείων αρνητικών δεδομένων μπορεί να ήταν απαραίτητα το 1997, όταν και δημιουργήθηκε η εταιρεία, ωστόσο δεν δικαιολογούνται σήμερα, που η αγορά πλέον έχει μηχανοργανωθεί και η κοινωνία μας έχει ενστερνιστεί πλήρως την ευρωπαϊκά προερχόμενη αρχή, της δεύτερης ευκαιρίας.

Η χρήση των στοιχείων και η διατήρησή τους στην σημερινή μορφή προκαλεί στρεβλώσεις και ιδιαίτερα αρνητικές οικονομικές συνέπειες στην ίδια την αγορά, την οποία υποτίθεται ότι αποσκοπούν να εξυγιάνουν.

Ως εκ τούτου, θεωρούμε ότι είναι αναγκαίος ο εκσυγχρονισμός και ο επαναπροσδιορισμός του τρόπου και του χρόνου τήρησης των αρνητικών οικονομικών δεδομένων των συναλλασσομένων με τις Τράπεζες.

Το πλαίσιο των προτάσεων της ΕΣΕΕ αναφορικά με τις αλλαγές στον Τειρεσία περιγράφονται στα παρακάτω 12 σημεία:

1. Εφαρμογή Τειρεσία «δύο ταχυτήτων» με διαφορετική βαρύτητα για τις επιχειρήσεις που ενεγράφησαν προ κρίσης και εντός κρίσης, δηλαδή από το 2009 μέχρι σήμερα.

2. Καθιέρωση «Point System» για την τελική εγγραφή της οποιασδήποτε απαίτησης και μόνο, εφόσον περάσουν 30 ημέρες από την τελική πάροδο της προθεσμίας για την κατά νόμο πληρωμή.

3. Προσαρμογή του Βορειο-Αμερικανικού μοντέλου «credit score» στην ελληνική πραγματικότητα με την εφαρμογή «βαθμολογίου» και κριτήρια: το ιστορικό πληρωμών, τη χρήση διαθέσιμης πίστωσης, το ιστορικό βάθος της πίστωσης, τον αριθμό αιτήσεων και τους τύπους πίστωσης.

4. Εφαρμογή του διεθνούς συστήματος αξιολόγησης «R»- «account ratings» με 10 κατηγορίες πληρωμών από R0 έως και R9. Αν οι πληρωμές γίνονται χωρίς καθυστέρηση τότε ο υπόχρεος αξιολογείται με R1. Η χειρότερη κατηγορία «κακού χρέους» είναι η R9, ενώ οι ενδιάμεσες κατηγορίες υποδεικνύουν από ένα έως τρεις μήνες καθυστέρηση.

5. Στοιχεία σφραγισμένων επιταγών ή/και απλήρωτων συναλλαγματικών να διαγράφονται υποχρεωτικά αμέσως μετά την εξόφλησή τους και μετά την προσκόμιση των απαραίτητων δικαιολογητικών εξόφλησης.

6. Στοιχεία ανεξόφλητων σφραγισμένων επιταγών ή/και απλήρωτων συναλλαγματικών να διατηρούνται στο αρχείο, ανάλογα με το ποσό, από 3 έως 5 χρόνια.

7. Διαταγές πληρωμής που συνιστούν δικαστικές αποφάσεις να διατηρούνται στο αρχείο του Τειρεσία για 3 χρόνια. Οι πλειστηριασμοί και οι κατασχέσεις να διατηρούνται στο αρχείο για 4 χρόνια.

8. Οι αιτήσεις πτωχεύσεων πρέπει να διατηρούνται σε εμπιστευτικό αρχείο. Επιμένουμε ιδιαίτερα στο σημείο αυτό, δεδομένου ότι αίτηση πτώχευσης μπορεί να υποβάλλει εναντίον του επιχειρηματία ο οποιοσδήποτε και οποιουδήποτε χρηματικού ύψους δανειστής του, χρησιμοποιώντας την ως απλό μέσο πίεσης για την εξόφληση.

9. Οι πληροφορίες για κηρυχθείσες πτωχεύσεις πρέπει να διαγράφονται από το αρχείο μέσα σε ένα εύλογο χρονικό διάστημα από την κήρυξή τους. Κατά τον τρόπο αυτό, ο πτωχεύσας δεν θα τίθεται στο κοινωνικό περιθώριο, δεν θα μετατρέπεται σε πολίτη κατώτερης κατηγορίας και δεν θα του αφαιρείται το δικαίωμα στην δεύτερη ευκαιρία.

10. Ο «λευκός» Τειρεσίας θα πρέπει να πάψει να υφίσταται. Είναι παράλογο να τηρούνται στοιχεία για τον ενήμερο οφειλέτη, ο οποίος δεν πληρώνει μία φορά την δόση στην ώρα του ή κρίνεται υποκειμενικά ως «μελλοντικά επισφαλής» από τις Τράπεζες.

11. Η γραφειοκρατία για την διαγραφή θα πρέπει να περιοριστεί και να αυτοματοποιηθεί. Η τρέχουσα διαδικασία είναι επίπονη, μακροχρόνια και πολυέξοδη, χρειάζεται πάντοτε την συνδρομή δικηγόρου και συνιστά ταλαιπωρία για τον εξοφλήσαντα οφειλέτη, που σίγουρα δεν χρειάζεται.

12. Άμεση αποκατάσταση στην περίπτωση λάθους, αφού οι επιπτώσεις ειδικά σε έναν επιχειρηματία μπορεί να έχουν καθοριστικό αποτέλεσμα στην βιωσιμότητα της επιχείρησής του, ενώ πλήττεται ανεπανόρθωτα η φήμη και η αξιοπιστία του, που ειδικά σήμερα έχει ανεκτίμητη αξία.

Η ΕΣΕΕ, σε καμία περίπτωση, δεν ζητά την πλήρη διαγραφή του ιστορικού των οικονομικών στοιχείων, όσων δεν ήταν συνεπείς, ούτε άφεση αμαρτιών για όσους υπήρξαν ασυνεπείς εκ συστήματος, αλλά προτείνει πρακτικές αλλαγές, για όσους έχουν αποδείξει ότι αξίζουν μία δεύτερη ευκαιρία.

Οι αναπροσαρμογές, που προτείνονται και εφαρμόζονται διεθνώς, με το βαθμολόγιο και το σύστημα αξιολόγησης, προσπαθούν να εκσυγχρονίσουν το όλο πλαίσιο «μέτρησης» της εμπορικής πίστης, να εξισώσουν δικαιώματα και υποχρεώσεις, να άρουν τυχόν αδικίες και παράλληλα να μειώσουν περαιτέρω τον κίνδυνο των επισφαλειών στην αγορά.

Κατόπιν των ανωτέρω ερωτάσθε:

1. Τα τελευταία 4 χρόνια οι Τράπεζες λόγω των γνωστών προβλημάτων τους, παρά την τεράστια κερδοφορία τους τη δεκαετίας 2000-2010 και παρά την απεριόριστη στήριξη τους από το Κράτος, εκείνες στραγγάλισαν και στραγγαλίζουν την ρευστότητα των επιχειρήσεων. Επιτέλους μετά από δυο χρόνια στο τιμόνι της οικονομικής και αναπτυξιακής πολιτικής τι θα κάνετε για τη ΛΥΣΗ και όχι μπάλωμα του τεραστίου προβλήματος της ρευστότητας των επιχειρήσεων;

2. Η ίδρυση μιας Δημόσιας Αναπτυξιακής Τράπεζας Μικρών και Μεσαίων Επιχειρήσεων είναι εδώ και χρόνια ΜΟΝΟΔΡΟΜΟΣ για την επιχειρηματικότητα και την οικονομία. Πρόσφατα ο νέος Υπουργός Ανάπτυξης, κ. Δένδιας έδειξε έναν διαφορετικό χειρισμό του επί θέματος από τους προκατόχους του, εξαγγέλλοντας την ενδυνάμωση και μετεξέλιξη του ΕΤΕΑΝ σε Αναπτυξιακή Τράπεζα Επιχειρηματικότητας. Σε ποιο στάδιο υλοποίησης βρίσκεται η συγκεκριμένη πολύ σημαντική πρωτοβουλία του Υπουργού Ανάπτυξης και πότε αναμένεται να εισαχθεί το θέμα στη Βουλή;

3. Τι θα πράξετε με τις παράλογες απαιτήσεις των Τραπεζών (π.χ. στις εξασφαλίσεις) για την αποδοχή και έγκριση αιτημάτων δανείων επιχειρήσεων σε προγράμματα του ΕΤΕΑΝ;

4. Πότε θα μπορεί μία επιχείρηση να απευθύνει απευθείας αίτημα στο ΕΤΕΑΝ, αποβάλλοντας έτσι το αρνητικό ρόλο των Τραπεζών όπως έχει αποδεδειγμένα διαφανεί επί 5 χρόνια τώρα;

5. Τι θα πράξετε με το γεγονός ότι σύμφωνα με την ΕΣΕΕ, Τράπεζες και ΕΤΕΑΝ εγκρίνουν αιτήματα με βάση την αξιολόγηση των παρεχομένων εξασφαλίσεων (εμπράγματων και προσωπικών) και όχι με βάση την αξιολόγηση των προοπτικών της επένδυσης και της βιωσιμότητας της επιχείρησης, γεγονός που αποτελεί αντιαναπτυξιακή τακτική ιδίως σε μια χώρα όπου οι επιχειρήσεις έχουν υποστεί τραγικά χτυπήματα με αποτέλεσμα την ομαδική και μαζική καταστροφή τους που επιφέρει εκατοντάδες χιλιάδες ανέργων πολιτών;

6. Τι θα πράξουν τα Υπουργεία σας συντονισμένα, αναφορικά με το μεγάλο θέμα των ρυθμίσεων των καθυστερημένων οφειλών επιχειρήσεων όπως αναφέρονται από την ΕΣΕΕ στο σημείο 3 της επιστολής της;

7. Τι προτίθεστε να πράξετε σχετικά με το πλαίσιο των προτάσεων της ΕΣΕΕ αναφορικά με τις αλλαγές στον Τειρεσία περιγράφονται στα 12 σημεία της επιστολής της;

8. Δυστυχώς σε πολλές περιπτώσεις ο ρόλος του Υπουργείου Οικονομικών τα προηγούμενα 2 χρόνια ήταν αποδεδειγμένα ΑΝΤΙΑΝΑΠΤΥΞΙΑΚΟΣ με αποτέλεσμα να προκαλείται σοβαρό πρόγραμμα στις λειτουργίες και πρωτοβουλίες του Υπουργείου Ανάπτυξης για τις μικρομεσαίες επιχειρήσεις. Θα μπορέσει επιτέλους το Υπουργείο Ανάπτυξης να υλοποιήσει προγράμματα στήριξης της επιχειρηματικότητας χωρίς τις συνεχείς «τρικλοποδιές» από το Υπουργείο Οικονομικών;

Tromaktiko

Το πλήρες κείμενο της ερώτησης είναι το εξής:

ΕΡΩΤΗΣΗ προς τους ΥΠΟΥΡΓΟΥΣ ΟΙΚΟΝΟΜΙΚΩΝ και ΑΝΑΠΤΥΞΗΣ

Η Εθνική Συνομοσπονδία Ελληνικού Εμπορίου (ΕΣΕΕ) απέστειλε στις 4 Αυγούστου υπόμνημα προς τον Υπουργό Οικονομικών και τα πολιτικά κόμματα με το οποίο εκθέτει τις θέσεις και τις προτάσεις της για την αντιμετώπιση των προβλημάτων ρευστότητας και ρυθμίσεων τραπεζικών οφειλών των ΜΜΕ.

Παραθέτουμε το κείμενο της ΕΣΕΕ:

ΕΘΝΙΚΗ ΣΥΝΟΜΟΣΠΟΝΔΙΑ ΕΛΛΗΝΙΚΟΥ ΕΜΠΟΡΙΟΥ

ΥΠΟΜΝΗΜΑ ΕΣΕΕ ΓΙΑ ΡΥΘΜΙΣΕΙΣ ΔΑΝΕΙΩΝ ΚΑΙ ΑΛΛΑΓΩΝ ΣΤΗΝ "ΕΜΠΟΡΙΚΗ ΠΙΣΤΗ" ΤΗΣ ΑΓΟΡΑΣ

Η ΕΣΕΕ απέστειλε προς τον υπουργό Ανάπτυξης και Ανταγωνιστικότητας κ. Νίκο Δένδια, τον υπουργό Οικονομικών κ. Γκίκα Χαρδούβελη καθώς και σε όλα τα πολιτικά κόμματα υπόμνημα θέσεων και προτάσεων για την αντιμετώπιση των προβλημάτων ρευστότητας και ρυθμίσεων τραπεζικών οφειλών των ΜΜΕ.

1. Βασικά προβλήματα και προτάσεις αντιμετώπισης

Αποτελεί κοινή ομολογία πως κατά τη διάρκεια της εξαετούς ύφεσης που διανύουμε ο εμπορικός κόσμος βίωσε μία άνευ προηγουμένου καταστροφική εμπειρία, με αποτέλεσμα να τίθεται σε αμφιβολία η βιωσιμότητα χιλιάδων επιχειρήσεων, κυρίως των μικρομεσαίων, ενώ τα στοιχεία από την Ελληνική Στατιστική Αρχή και από πρωτογενείς έρευνες της Εθνικής Συνομοσπονδίας Ελληνικού Εμπορίου (ΕΣΕΕ), όσον αφορά στη συρρίκνωση του καταγεγραμμένου κύκλου εργασιών και της απασχολησιμότητας στον κλάδο, είναι πλήρως κατατοπιστικά.

Ενδεικτικά αναφέρεται πως μέσα σε μία εξαετία (ΕΛ.ΣΤΑΤ: Απρίλιος 2014/Απρίλιος 2008) ο τζίρος των επιχειρήσεων που δραστηριοποιούνται στο χώρο του λιανικού εμπορίου καταβαραθρώθηκε κατά 36,1% (40%-50% σύμφωνα με έρευνες της ΕΣΕΕ), ενώ για το ίδιο χρονικό διάστημα (2008-2013) περίπου 130.000 εμπορικές μικρομεσαίες επιχειρήσεις (ΜΜΕ) έβαλαν λουκέτο, σε αντίθεση με τον περιορισμένο αριθμό εκείνων που άνοιξαν (45.000), με τη συνολική καθαρή απώλεια να ανέρχεται σε 85.000 επιχειρηματικές μονάδες (εκτιμήσεις- έρευνες ΕΣΕΕ). Επιπροσθέτως, πρέπει να τονιστεί η κατακόρυφη πτώση του συνολικού αριθμού των απασχολουμένων στον κλάδο του εμπορίου (ΕΛ.ΣΤΑΤ: Α΄ Τρίμηνο 2014/Α΄ Τρίμηνο 2008) κατά 25,1%, με την κατηγορία των εργοδοτών να εμφανίζει την μεγαλύτερη υποχώρηση (-35,8%), ακολουθούμενη από τις αντίστοιχες των μισθωτών (-21,8%) και των αυτοαπασχολουμένων (-21,1%).

Με βάση τα παραπάνω στοιχεία και με γνώμονα τη δεδομένη βούλησή μας να συνδράμουμε στο σχεδιασμό και στην επιλογή λύσεων που θα βοηθήσουν την μικρομεσαία ελληνική επιχείρηση να επιβιώσει και να αναπτυχθεί, κάτι που ακράδαντα πιστεύουμε ότι είναι επιθυμία και στόχος όλων, παραθέτουμε ομαδοποιημένα τα προβλήματα που αντιμετωπίζουν σήμερα οι μικρομεσαίοι του εμπορίου και διατυπώνουμε τις ενδεδειγμένες, απόλυτα ρεαλιστικές κατά την άποψή μας, λύσεις.

Οι διαπιστώσεις που παρατίθενται στη συνέχεια καθώς και οι προτεινόμενες λύσεις στηρίζονται στην επεξεργασία των στοιχείων που έχουν συγκεντρωθεί στο πλαίσιο του Έργου «Πρόγραμμα Υποστήριξης Μικρών εμπορικών επιχειρήσεων», που υλοποιεί η ΕΣΕΕ με χρηματοδότηση από το ΕΣΠΑ. Η επισήμανση αυτή είναι σημαντική για να γίνει κατανοητό και αμοιβαία αποδεκτό, ότι οι αναφορές αντικατοπτρίζουν την απόλυτη πραγματικότητα που βιώνει σήμερα η μικρομεσαία εμπορική επιχείρηση και αποτελούν τη μοναδική ρεαλιστική βάση, προκειμένου να στηριχθεί ο σχεδιασμός αντιμετώπισης των προβλημάτων και εξόδου από την κρίση.

Από την επεξεργασία των έως σήμερα στοιχείων, τα βασικότερα προβλήματα που αντιμετωπίζουν οι επιχειρήσεις που απευθύνθηκαν στην Υπηρεσία Υποστήριξης της Ε.Σ.Ε.Ε., σε ποσοστό που υπερβαίνει το 50%, εστιάζονται στον τομέα της χρηματοοικονομικής διαχείρισης και ειδικότερα στις σχέσεις με το Τραπεζικό Σύστημα. Περιγράφοντας το πρόβλημα, εντοπίζουμε ταυτόχρονα τις αιτίες, η αντιμετώπιση των οποίων αποτυπώνει με τη σειρά της τη ρεαλιστική και αποτελεσματική λύση.

Αναλυτικότερα:

1. Θέματα κάλυψης των καθημερινών αναγκών της συνήθους λειτουργίας των επιχειρήσεων:

o Οι περισσότερες επιχειρήσεις αντιμετώπισαν μία μονομερή, χωρίς προειδοποίηση πολλές φορές, δραστική μείωση των ορίων χρηματοδότησης τους, εκ μέρους των Τραπεζών, και μία γενικότερη επιδείνωση των όρων δανεισμού. Οι τράπεζες αντιμετώπισαν το δικό τους πρόβλημα ρευστότητας μειώνοντας τη ρευστότητα των πελατών τους.

o Η κατάσταση είναι ακόμη δυσκολότερη για τις εμπορικές επιχειρήσεις που έχουν προμηθευτές στο εξωτερικό. Το ελληνικό τραπεζικό σύστημα δεν επέδειξε την απαιτούμενη ικανότητα και ευελιξία στο να καλύψει όχι μόνο τις προκαταβολές που ζητούνται αλλά ούτε τις εγγυήσεις προκειμένου να εκτελούνται κανονικά οι παραγγελίες. Λόγω αυτού του προβλήματος διαταράχθηκαν εμπορικές σχέσεις πολλών ετών που είναι πλέον δύσκολο να αποκατασταθούν.

o Το συναλλακτικό κύκλωμα των ελληνικών επιχειρήσεων, που χρησιμοποιεί μεταχρονολογημένες επιταγές σε μεγάλο βαθμό, δεν είναι εύκολο να προσαρμοστεί, με την επιβαλλόμενη ταχύτητα, στη νέα κατάσταση που έχει δημιουργήσει η απόφαση των τραπεζών για δραστική, προληπτική πολλές φορές, μείωση του αριθμού των χορηγούμενων φύλλων επιταγών προς τις επιχειρήσεις - πελάτες τους. Οι τράπεζες, ακόμη αλλάζουν, προς το δυσμενέστερο βεβαίως, τα κριτήρια αξιολόγησης με βάση τα οποία αποδέχονται επιταγές πελατών των δανειοληπτών τους, ως κάλυμμα χορηγούμενης πίστωσης, χωρίς προειδοποίηση. Η ενέργεια αυτή επιβαρύνει τη ρευστότητα των επιχειρήσεων με ανεπανόρθωτες πολλές φορές συνέπειες (σφράγιση επιταγών, καταχώρηση στα δυσμενή του ΤΕΙΡΕΣΙΑ κλπ).

2. Θέματα υποστήριξης επενδύσεων και αναπτυξιακών ενεργειών (καινοτομία, εξωστρέφεια κλπ). Η προφανής αιτία της μειωμένης ρευστότητας λόγω πτώσης του κύκλου εργασιών της επιχείρησης ευθύνεται για ένα μέρος μόνο του προβλήματος. Σημαντική ευθύνη έχουν επίσης:

o Οι έντονα γραφειοκρατικές διαδικασίες και η έλλειψη διάθεσης εκ μέρους των τραπεζών στην υποδοχή αιτημάτων για αξιοποίηση προγραμμάτων, είτε κρατικών/κοινοτικών ενισχύσεων, είτε των προγραμμάτων της ΕΤΕΑΝ. Το δίκτυο των τραπεζικών καταστημάτων, στην πλειοψηφία του, δε διαθέτει την αναγκαία γνώση και εμπειρία ώστε να ενημερώνει σωστά, να κατευθύνει τους πελάτες στις κατάλληλες επιλογές και να εξυπηρετεί με ταχύτητα τα αιτήματα.

o Σημαντική συνιστώσα του αυξημένου διοικητικού κόστους, αποτελεί η έλλειψη μίας ομογενοποιημένης πλατφόρμας αιτήσεων που συμπληρώνονται και υποβάλλονται από τους ενδιαφερομένους στα τραπεζικά ιδρύματα και η απουσία ενός κοινού report που εκδίδουν σε μηνιαία βάση οι ενδιάμεσοι φορείς διαχείρισης (ΕΤΕΑΝ).

o Οι όροι που τίθενται από τις τράπεζες για την ικανοποίηση αιτημάτων χρηματοδότησης ή παροχής εγγυήσεων είναι υπερβολικά δυσμενείς. Για τη χορήγηση π.χ. μιας εγγυητικής επιστολής, που θα χρησιμοποιηθεί για τη λήψη προκαταβολής επιχορήγησης από εγκεκριμένο πρόγραμμα, ζητείται ως κάλυμμα ισόποση δέσμευση στον λογαριασμό όψεως της επιχείρησης, κάτι που είναι προφανές ότι ακυρώνει εντελώς τη διευκόλυνση λήψης της προκαταβολής.

o Οι τράπεζες για την υποστήριξη των επενδυτικών σχεδίων των επιχειρήσεων, εξακολουθούν σε μεγάλο βαθμό να στηρίζονται στην αξιολόγηση των παρεχομένων εξασφαλίσεων (εμπράγματων και προσωπικών) και όχι στην αξιολόγηση των προοπτικών της επένδυσης και της βιωσιμότητας της επιχείρησης.

3. Το μεγάλο θέμα των ρυθμίσεων των καθυστερημένων οφειλών.

o Οι επιχειρήσεις, που οφείλουν και βρίσκονται σε αδυναμία εξυπηρέτησης των υποχρεώσεών τους, αντιμετωπίζονται περίπου ως «εχθροί» από τις τράπεζες. Ζητείται από τον δανειολήπτη να είναι «συνεργάσιμος» - και αυτό είναι σωστό – αλλά τις περισσότερες φορές οι ίδιες οι τράπεζες δεν είναι συνεργάσιμες. Έχει καταγραφεί μεγάλος αριθμός περιπτώσεων, που, ενώ ο πελάτης υποβάλλει αίτημα ρύθμισης εγγράφως στην τράπεζά του, ή δεν παίρνει ποτέ απάντηση, είτε η τράπεζα, μέσω εισπρακτικών εταιριών και δικηγορικών γραφείων, συνεχίζει τις ενέργειες αναγκαστικής είσπραξης, είτε στην καλύτερη περίπτωση λαμβάνει μία απόφαση ρύθμισης που καταφανώς δεν μπορεί να εξυπηρετηθεί από τον πελάτη. Το αποτέλεσμα σε όλες τις περιπτώσεις είναι η οφειλή να προσαυξάνεται με δυσβάστακτα επιπλέον βάρη (τόκους υπερημερίας, δικαστικά και άλλα έξοδα) και η επιχείρηση να οδηγείται στη χρεωκοπία.

o Αποτελεί αδήριτη ανάγκη η θέσπιση ενός πλαισίου προστασίας των «εντός της κρίσεως υπερχρεωμένων επιχειρήσεων», στο οποίο θα εντάσσονται εκείνοι οι επιχειρηματίες, οι οποίοι εξαιτίας των δυσμενών συνεπειών της οικονομικής κρίσης που άρχισαν να γίνονται απτές το 2009, δηλώνουν αδυναμία ανταπόκρισης στις ληξιπρόθεσμες και τρέχουσες υποχρεώσεις τους. Το προτεινόμενο πλαίσιο οφείλει να διακρίνεται από μεγαλύτερη ελαστικότητα και από τη θέσπιση ηπιότερων όρων μεταχείρισης των εντασσόμενων σε αυτό, από την πλευρά των χρηματοπιστωτικών ιδρυμάτων,

o Οι περισσότερες επιχειρήσεις οφείλουν σε περισσότερες από μία τράπεζες ενώ ταυτόχρονα έχουν υποχρεώσεις προς το Δημόσιο, τα Ασφαλιστικά τους Ταμεία και τους προμηθευτές τους. Επειδή τα αιτήματα ρύθμισης, όταν αυτά εξετάζονται, αντιμετωπίζονται από την κάθε τράπεζα χωριστά οι όροι που τίθενται για την αποπληρωμή, αθροιστικά, διαμορφώνουν ένα ύψος δόσης που είναι εντελώς εξωπραγματικό, συγκρινόμενο με τις οικονομικές δυνατότητες της επιχείρησης.

o Τα δανειακά τραπεζικά προϊόντα που προτείνονται για την υλοποίηση των ρυθμίσεων δεν έχουν την απαραίτητη ευελιξία για να προσαρμόζονται στις λογικές απαιτήσεις κάθε περίπτωσης. Πολλές μικρές ελληνικές εμπορικές επιχειρήσεις έχουν έντονο εποχικό χαρακτήρα (επιχειρήσεις π.χ. των νησιών και των τουριστικών περιοχών της χώρας μας). Σε αυτές τις επιχειρήσεις ένα δοσολόγιο που προβλέπει ισόποσες μηνιαίες δόσεις δεν μπορεί να εξυπηρετηθεί.

Για την εξεύρεση λύσεων, οι οποίες προφανώς δεν είναι εύκολες, θα πρέπει να υπάρξει συνεργασία όλων των εμπλεκομένων μερών, με τη βασική κατεύθυνση να είναι ευθύνη της πολιτείας.

Η ΕΣΕΕ έχει αναλάβει, μέσω του Προγράμματος Υποστήριξης Μικρών Εμπορικών Επιχειρήσεων, να παρέχει συμβουλές και υποστήριξη για την αναγκαία από την πλευρά των επιχειρήσεων προσαρμογή και αντιμετώπιση των επιπτώσεων της οικονομικής κρίσης. Κατευθύνει τις επιχειρήσεις που μετέχουν στο πρόγραμμα ώστε:

• Να εφαρμόζουν μεθόδους αποδοτικότερης οικονομικής διαχείρισης και μείωσης του λειτουργικού τους κόστους

• Να κατανοούν τις πραγματικές ανάγκες ρευστότητάς τους και να αναζητούν την κατάλληλη κάθε φορά πηγή χρηματοδότησης

• Να αντιμετωπίζουν το σύνολο των υποχρεώσεών τους με τον ενδεδειγμένο, ανάλογα με τις συνθήκες, τρόπο και να θέτουν ρεαλιστικές προτεραιότητες.

• Να προγραμματίζουν τις ταμειακές τους ροές ώστε να είναι συνεπείς στις υποχρεώσεις τους

• Να ενημερώνονται για τις συνθήκες της αγοράς και του ανταγωνισμού και να προσαρμόζουν ευέλικτα το σχεδιασμό τους. Να εφαρμόζουν τεχνικές αποτελεσματικότερης εσωτερικής οργάνωσης και να αξιοποιούν τη σύγχρονη τεχνολογία.

Υποστηρίζει με άλλα λόγια τον επιχειρηματία, προκειμένου να καταστεί περισσότερο αποτελεσματικός, δημιουργικός και συνεργάσιμος.

Θα πρέπει και από την άλλη πλευρά να δημιουργηθεί ένα περιβάλλον πιο φιλικό για την ελληνική μικρή και μεσαία επιχείρηση, μέσα στο οποίο θα της δοθεί η δυνατότητα όχι μόνο να αντλεί την αναγκαία κάθε φορά ρευστότητα αλλά και να βρίσκει αποτελεσματική διέξοδο από το σημερινό φαύλο κύκλο της υπερχρέωσης και των μη εξυπηρετούμενων οφειλών.

Μία από τις σημαντικότερες προτεραιότητες θα πρέπει να αποτελέσει η εξασφάλιση της μέγιστης δυνατής χρήσης των κεφαλαίων που διατίθενται μέσω των προγραμμάτων κρατικών ενισχύσεων και επιδότησης δανεισμού ή εγγυοδοσίας και για να επιτευχθεί αυτό χρειάζεται αποτελεσματικός μηχανισμός στο τραπεζικό σύστημα. Οι βασικές αρχές θα πρέπει να διακρίνονται από:

• Απλότητα και σαφήνεια των προβλεπόμενων διαδικασιών

• Την πλήρη ενημέρωση και την άρτια εκπαίδευση του τραπεζικού δικτύου

• Την παροχή ενημέρωσης και συμβουλευτικών υπηρεσιών προς τους πελάτες

• Την αλλαγή του τρόπου αξιολόγησης των αιτημάτων, με βαρύτητα στην απόδοση και βιωσιμότητα και όχι στις εξασφαλίσεις

• Τη διαμόρφωση ενός ενιαίου πλαισίου παροχής διευκολύνσεων για ρυθμίσεις καθυστερημένων οφειλών. Μία αποτελεσματική αντιμετώπιση του θέματος θα πρέπει να προβλέπει τουλάχιστον τα εξής:

o Η ρύθμιση να καλύπτει το σύνολο των υποχρεώσεων (του Δημοσίου και των Ασφαλιστικών συμπεριλαμβανομένων)

o Να «καθαρίζεται» η οφειλή από καταχρηστικές ή υπερβολικές χρεώσεις με τις οποίες έχει επιβαρυνθεί

o Οι λύσεις να σχεδιάζονται προσαρμοσμένες στις ιδιαίτερες συνθήκες της κάθε επιχείρησης. Οριζόντιες λύσεις συνήθως ευνοούν τους οικονομικά ισχυρότερους, οι οποίοι αποτελούν τη μειοψηφία ενώ αφήνουν εκτός της συντριπτική πλειοψηφία των δυνητικά δικαιούχων

o Να προτάσσεται η βιωσιμότητα της επιχείρησης έναντι του χρόνου εξόφλησης της οφειλής, γεγονός που ισοδυναμεί με τη δυνατότητα αναπροσαρμογής (προς τα κάτω) του αρχικώς προβλεπόμενου ύψους των δόσεων.

Εύκολα συνάγεται το συμπέρασμα πως η δημιουργία του παραπάνω πλαισίου και των υποστηρικτικών του μηχανισμών, θα επιβαρύνει τις τράπεζες με σημαντικό κόστος, η κάλυψη του οποίου πρέπει να διερευνηθεί αν μπορεί να πραγματοποιηθεί, έστω εν μέρει, μέσω κάποιας κρατικής ενίσχυσης

2. Ρύθμιση επιχειρηματικών οφειλών

Η Εθνική Συνομοσπονδία Ελληνικού Εμπορίου, επαναφέροντας στο προσκήνιο το θέμα των «κόκκινων» δανείων, το οποίο βαίνει συνεχώς διογκούμενο, ζητάει νέα ρύθμιση των επιχειρηματικών οφειλών, καθώς τα τελευταία διαθέσιμα στοιχεία της Τράπεζας της Ελλάδας αναφορικά με τα μη εξυπηρετούμενα εταιρικά δάνεια, προκαλούν έντονο προβληματισμό και απόγνωση τόσο στους εκπροσώπους της αγοράς όσο και στους υπεύθυνους άσκησης/χάραξης κυβερνητικής πολιτικής. Ενδεικτικά αναφέρεται πως κατά τη διάρκεια του Α΄ Τριμήνου του τρέχοντος έτους, από τα 116 δις χορηγηθέντων επιχειρηματικών δανείων, τα 42 εξ’ αυτών έχουν χαρακτηριστεί ως μη εξυπηρετούμενα, με αποτέλεσμα η αναλογία των «κόκκινων» δανείων επί του συνόλου να διαμορφώνεται στο 36,2%, καταγράφοντας αύξηση σε σύγκριση με το 2013 (32,0%). Ακόμη πιο απογοητευτική είναι η εικόνα που προκύπτει για τις χορηγήσεις αξίας 23 δις ευρώ που έχουν λάβει οι Μικρομεσαίες Επιχειρήσεις από τα πιστωτικά ιδρύματα, με το ποσοστό των καθυστερούμενων δανείων να ανέρχεται στα 10,8 δις ευρώ ή στο 47% επί του συνόλου.

Ως εκ τούτου, η μόνη βιώσιμη λύση αμφίδρομης ωφέλειας/χρησιμότητας τόσο για τους δανειολήπτες όσο και για τα τραπεζικά ιδρύματα, αποτυπώνεται στην επανενεργοποίηση του μοναδικού νομικού πλαισίου που έχει υπάρξει έως σήμερα, του νόμου 3816/2010. Στο συγκεκριμένο νόμο είχαν δικαίωμα υπαγωγής όλες οι επιχειρήσεις με ληξιπρόθεσμες οφειλές τουλάχιστον 3 μηνών προς τα πιστωτικά ιδρύματα από επιχειρηματικό δάνειο.

Στις μη καταγγελθείσες συμβάσεις, η αποπληρωμή έχει διάρκεια ίση με τον συμβατικό χρόνο. Στις καταγγελθείσες συμβάσεις, η αποπληρωμή ξεπερνά τον συμβατικό χρόνο κατά 2 έτη χωρίς να είναι συνολικά μικρότερος από 7 έτη. Τα 2 πρώτα έτη καταβάλλονται μόνο τόκοι και εν συνεχεία ισόποσες περιοδικές δόσεις. Στις καταγγελθείσες συμβάσεις ανοικτού ή αλληλόχρεου λογαριασμού η αποπληρωμή πραγματοποιείται σε 7 έτη με ισόποσες μηνιαίες δόσεις. Ο υπολογισμός των τόκων γίνεται με συμβατικό επιτόκιο ενήμερης οφειλής. Από την δημοσίευση του νόμου πάγωναν τα αναγκαστικά μέτρα κατά των οφειλετών που αποφάσισαν την υπαγωγή τους σε αυτόν.

Παράλληλα, στο συγκεκριμένο νόμο μπορούσαν να υπαχθούν και όσες επιχειρήσεις είχαν ενήμερες οφειλές στα πιστωτικά ιδρύματα αλλά αντιμετώπιζαν προβλήματα στην εξυπηρέτησή τους. Στην περίπτωση αυτή, οι επιχειρήσεις είχαν μία εκ των ακόλουθων 3 επιλογών:

• Περίοδο χάριτος ενός έτους, χωρίς καταβολή τόκων και κεφαλαίου με αντίστοιχη παράταση της συμβατικής διάρκειας του δανείου και κεφαλαιοποίηση των τόκων στη λήξη της περιόδου χάριτος.

• Αναστολή για μία 2ετία της χρεολυτικής αποπληρωμής του άληκτου κεφαλαίου με αντίστοιχη παράταση της συμβατικής διάρκειας του δανείου και καταβολή των τόκων στην διάρκεια της αναστολής.

• Παράταση της συμβατικής διάρκειας του δανείου κατά 3 έτη.

Στην περίπτωση καταγγελίας σύμβασης ανοικτού ή αλληλόχρεου λογαριασμού μετά την έναρξη ισχύος του νόμου, δίνονταν στον οφειλέτη τα ακόλουθα δικαιώματα:

• Να αποπληρώσει το κατάλοιπο του λογαριασμού σε 5 έτη με ισόποσες μηνιαίες τοκοχρεολυτικές δόσεις, καταβάλλοντας κατά το πρώτο έτος μόνο τόκους. Για τον υπολογισμό των τόκων ισχύει το συμβατικό επιτόκιο.

• Αν μειωθεί ή δεν ανανεωθεί μονομερώς από το πιστωτικό ίδρυμα το πιστωτικό όριο της σύμβασης, μπορεί να εξοφλήσει το χρεωστικό υπόλοιπο του λογαριασμού σε 5 έτη.

Στον σχετικό νόμο, υπήρχε πρόνοια και για τα δάνεια που είχαν χορηγηθεί σε πυρόπληκτες περιοχές, με 2ετή αναστολή της χρεολυτικής αποπληρωμής του δανείου, αντίστοιχη παράταση της συμβατικής διάρκειας και καταβολή των τόκων στην διάρκεια της αναστολής. Ωστόσο ο νόμος δεν προέβλεπε ένταξη στις ρυθμίσεις του για τα δάνεια που είχαν ληφθεί με την εγγύηση του πρώην ΤΕΜΠΜΕ, πράγμα που πρέπει να θεραπευθεί με την νέα ρύθμιση.

3. ΤΕΙΡΕΣΙΑΣ: Προτάσεις για 12 πρακτικές αλλαγές σύμφωνα με τα διεθνή πρότυπα

Η ΕΣΕΕ με επιστολές της προς τους Υπουργούς Ανάπτυξης και Οικονομικών επισημαίνει ότι έχουν ήδη περάσει 16 ολόκληρα χρόνια, που οι τότε Ελληνικές Τράπεζες ίδρυσαν την «Τειρεσίας Α.Ε.», αναθέτοντάς της να προστατεύσει την εμπορική πίστη, τις τραπεζικές συναλλαγές και να μειώσει τις επισφάλειες, μέσω της ανάπτυξης και της διαχείρισης αρχείου δεδομένων οικονομικής συμπεριφοράς. Όμως, από τότε μέχρι σήμερα πολλά άλλαξαν στον τραπεζικό κλάδο και ουδείς αμφιβάλλει πλέον ότι ο διατραπεζικός συνεταιρισμός του Τειρεσία με τις σημερινές μετέχουσες τράπεζες χρήζει σημαντικών τροποποιήσεων.

Τα ισχύοντα χρονικά όρια τήρησης των αρχείων αρνητικών δεδομένων μπορεί να ήταν απαραίτητα το 1997, όταν και δημιουργήθηκε η εταιρεία, ωστόσο δεν δικαιολογούνται σήμερα, που η αγορά πλέον έχει μηχανοργανωθεί και η κοινωνία μας έχει ενστερνιστεί πλήρως την ευρωπαϊκά προερχόμενη αρχή, της δεύτερης ευκαιρίας.

Η χρήση των στοιχείων και η διατήρησή τους στην σημερινή μορφή προκαλεί στρεβλώσεις και ιδιαίτερα αρνητικές οικονομικές συνέπειες στην ίδια την αγορά, την οποία υποτίθεται ότι αποσκοπούν να εξυγιάνουν.

Ως εκ τούτου, θεωρούμε ότι είναι αναγκαίος ο εκσυγχρονισμός και ο επαναπροσδιορισμός του τρόπου και του χρόνου τήρησης των αρνητικών οικονομικών δεδομένων των συναλλασσομένων με τις Τράπεζες.

Το πλαίσιο των προτάσεων της ΕΣΕΕ αναφορικά με τις αλλαγές στον Τειρεσία περιγράφονται στα παρακάτω 12 σημεία:

1. Εφαρμογή Τειρεσία «δύο ταχυτήτων» με διαφορετική βαρύτητα για τις επιχειρήσεις που ενεγράφησαν προ κρίσης και εντός κρίσης, δηλαδή από το 2009 μέχρι σήμερα.

2. Καθιέρωση «Point System» για την τελική εγγραφή της οποιασδήποτε απαίτησης και μόνο, εφόσον περάσουν 30 ημέρες από την τελική πάροδο της προθεσμίας για την κατά νόμο πληρωμή.

3. Προσαρμογή του Βορειο-Αμερικανικού μοντέλου «credit score» στην ελληνική πραγματικότητα με την εφαρμογή «βαθμολογίου» και κριτήρια: το ιστορικό πληρωμών, τη χρήση διαθέσιμης πίστωσης, το ιστορικό βάθος της πίστωσης, τον αριθμό αιτήσεων και τους τύπους πίστωσης.

4. Εφαρμογή του διεθνούς συστήματος αξιολόγησης «R»- «account ratings» με 10 κατηγορίες πληρωμών από R0 έως και R9. Αν οι πληρωμές γίνονται χωρίς καθυστέρηση τότε ο υπόχρεος αξιολογείται με R1. Η χειρότερη κατηγορία «κακού χρέους» είναι η R9, ενώ οι ενδιάμεσες κατηγορίες υποδεικνύουν από ένα έως τρεις μήνες καθυστέρηση.

5. Στοιχεία σφραγισμένων επιταγών ή/και απλήρωτων συναλλαγματικών να διαγράφονται υποχρεωτικά αμέσως μετά την εξόφλησή τους και μετά την προσκόμιση των απαραίτητων δικαιολογητικών εξόφλησης.

6. Στοιχεία ανεξόφλητων σφραγισμένων επιταγών ή/και απλήρωτων συναλλαγματικών να διατηρούνται στο αρχείο, ανάλογα με το ποσό, από 3 έως 5 χρόνια.

7. Διαταγές πληρωμής που συνιστούν δικαστικές αποφάσεις να διατηρούνται στο αρχείο του Τειρεσία για 3 χρόνια. Οι πλειστηριασμοί και οι κατασχέσεις να διατηρούνται στο αρχείο για 4 χρόνια.

8. Οι αιτήσεις πτωχεύσεων πρέπει να διατηρούνται σε εμπιστευτικό αρχείο. Επιμένουμε ιδιαίτερα στο σημείο αυτό, δεδομένου ότι αίτηση πτώχευσης μπορεί να υποβάλλει εναντίον του επιχειρηματία ο οποιοσδήποτε και οποιουδήποτε χρηματικού ύψους δανειστής του, χρησιμοποιώντας την ως απλό μέσο πίεσης για την εξόφληση.

9. Οι πληροφορίες για κηρυχθείσες πτωχεύσεις πρέπει να διαγράφονται από το αρχείο μέσα σε ένα εύλογο χρονικό διάστημα από την κήρυξή τους. Κατά τον τρόπο αυτό, ο πτωχεύσας δεν θα τίθεται στο κοινωνικό περιθώριο, δεν θα μετατρέπεται σε πολίτη κατώτερης κατηγορίας και δεν θα του αφαιρείται το δικαίωμα στην δεύτερη ευκαιρία.

10. Ο «λευκός» Τειρεσίας θα πρέπει να πάψει να υφίσταται. Είναι παράλογο να τηρούνται στοιχεία για τον ενήμερο οφειλέτη, ο οποίος δεν πληρώνει μία φορά την δόση στην ώρα του ή κρίνεται υποκειμενικά ως «μελλοντικά επισφαλής» από τις Τράπεζες.

11. Η γραφειοκρατία για την διαγραφή θα πρέπει να περιοριστεί και να αυτοματοποιηθεί. Η τρέχουσα διαδικασία είναι επίπονη, μακροχρόνια και πολυέξοδη, χρειάζεται πάντοτε την συνδρομή δικηγόρου και συνιστά ταλαιπωρία για τον εξοφλήσαντα οφειλέτη, που σίγουρα δεν χρειάζεται.

12. Άμεση αποκατάσταση στην περίπτωση λάθους, αφού οι επιπτώσεις ειδικά σε έναν επιχειρηματία μπορεί να έχουν καθοριστικό αποτέλεσμα στην βιωσιμότητα της επιχείρησής του, ενώ πλήττεται ανεπανόρθωτα η φήμη και η αξιοπιστία του, που ειδικά σήμερα έχει ανεκτίμητη αξία.

Η ΕΣΕΕ, σε καμία περίπτωση, δεν ζητά την πλήρη διαγραφή του ιστορικού των οικονομικών στοιχείων, όσων δεν ήταν συνεπείς, ούτε άφεση αμαρτιών για όσους υπήρξαν ασυνεπείς εκ συστήματος, αλλά προτείνει πρακτικές αλλαγές, για όσους έχουν αποδείξει ότι αξίζουν μία δεύτερη ευκαιρία.

Οι αναπροσαρμογές, που προτείνονται και εφαρμόζονται διεθνώς, με το βαθμολόγιο και το σύστημα αξιολόγησης, προσπαθούν να εκσυγχρονίσουν το όλο πλαίσιο «μέτρησης» της εμπορικής πίστης, να εξισώσουν δικαιώματα και υποχρεώσεις, να άρουν τυχόν αδικίες και παράλληλα να μειώσουν περαιτέρω τον κίνδυνο των επισφαλειών στην αγορά.

Κατόπιν των ανωτέρω ερωτάσθε:

1. Τα τελευταία 4 χρόνια οι Τράπεζες λόγω των γνωστών προβλημάτων τους, παρά την τεράστια κερδοφορία τους τη δεκαετίας 2000-2010 και παρά την απεριόριστη στήριξη τους από το Κράτος, εκείνες στραγγάλισαν και στραγγαλίζουν την ρευστότητα των επιχειρήσεων. Επιτέλους μετά από δυο χρόνια στο τιμόνι της οικονομικής και αναπτυξιακής πολιτικής τι θα κάνετε για τη ΛΥΣΗ και όχι μπάλωμα του τεραστίου προβλήματος της ρευστότητας των επιχειρήσεων;

2. Η ίδρυση μιας Δημόσιας Αναπτυξιακής Τράπεζας Μικρών και Μεσαίων Επιχειρήσεων είναι εδώ και χρόνια ΜΟΝΟΔΡΟΜΟΣ για την επιχειρηματικότητα και την οικονομία. Πρόσφατα ο νέος Υπουργός Ανάπτυξης, κ. Δένδιας έδειξε έναν διαφορετικό χειρισμό του επί θέματος από τους προκατόχους του, εξαγγέλλοντας την ενδυνάμωση και μετεξέλιξη του ΕΤΕΑΝ σε Αναπτυξιακή Τράπεζα Επιχειρηματικότητας. Σε ποιο στάδιο υλοποίησης βρίσκεται η συγκεκριμένη πολύ σημαντική πρωτοβουλία του Υπουργού Ανάπτυξης και πότε αναμένεται να εισαχθεί το θέμα στη Βουλή;

3. Τι θα πράξετε με τις παράλογες απαιτήσεις των Τραπεζών (π.χ. στις εξασφαλίσεις) για την αποδοχή και έγκριση αιτημάτων δανείων επιχειρήσεων σε προγράμματα του ΕΤΕΑΝ;

4. Πότε θα μπορεί μία επιχείρηση να απευθύνει απευθείας αίτημα στο ΕΤΕΑΝ, αποβάλλοντας έτσι το αρνητικό ρόλο των Τραπεζών όπως έχει αποδεδειγμένα διαφανεί επί 5 χρόνια τώρα;

5. Τι θα πράξετε με το γεγονός ότι σύμφωνα με την ΕΣΕΕ, Τράπεζες και ΕΤΕΑΝ εγκρίνουν αιτήματα με βάση την αξιολόγηση των παρεχομένων εξασφαλίσεων (εμπράγματων και προσωπικών) και όχι με βάση την αξιολόγηση των προοπτικών της επένδυσης και της βιωσιμότητας της επιχείρησης, γεγονός που αποτελεί αντιαναπτυξιακή τακτική ιδίως σε μια χώρα όπου οι επιχειρήσεις έχουν υποστεί τραγικά χτυπήματα με αποτέλεσμα την ομαδική και μαζική καταστροφή τους που επιφέρει εκατοντάδες χιλιάδες ανέργων πολιτών;

6. Τι θα πράξουν τα Υπουργεία σας συντονισμένα, αναφορικά με το μεγάλο θέμα των ρυθμίσεων των καθυστερημένων οφειλών επιχειρήσεων όπως αναφέρονται από την ΕΣΕΕ στο σημείο 3 της επιστολής της;

7. Τι προτίθεστε να πράξετε σχετικά με το πλαίσιο των προτάσεων της ΕΣΕΕ αναφορικά με τις αλλαγές στον Τειρεσία περιγράφονται στα 12 σημεία της επιστολής της;

8. Δυστυχώς σε πολλές περιπτώσεις ο ρόλος του Υπουργείου Οικονομικών τα προηγούμενα 2 χρόνια ήταν αποδεδειγμένα ΑΝΤΙΑΝΑΠΤΥΞΙΑΚΟΣ με αποτέλεσμα να προκαλείται σοβαρό πρόγραμμα στις λειτουργίες και πρωτοβουλίες του Υπουργείου Ανάπτυξης για τις μικρομεσαίες επιχειρήσεις. Θα μπορέσει επιτέλους το Υπουργείο Ανάπτυξης να υλοποιήσει προγράμματα στήριξης της επιχειρηματικότητας χωρίς τις συνεχείς «τρικλοποδιές» από το Υπουργείο Οικονομικών;

Tromaktiko

ΜΟΙΡΑΣΤΕΙΤΕ

ΔΕΙΤΕ ΑΚΟΜΑ

ΕΠΟΜΕΝΟ ΑΡΘΡΟ

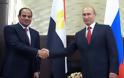

Η Ρωσία λύνει το πρόβλημα του εμπάργκο, μέσω Αιγύπτου

ΣΧΟΛΙΑΣΤΕ