2018-05-15 23:57:15

Ο φόρος των μισθωτών, των συνταξιούχων και των επαγγελματιών αγροτών μπορεί να μειωθεί, με προϋποθέσεις, από 1.900 έως 2.100 ευρώ.

Το ύψος της μείωσης φόρου εξαρτάται από τα παιδιά που είναι προστατευόμενα μέλη. Είναι 1.900 ευρώ αν δεν υπάρχουν προστατευόμενα παιδιά, 1.950 ευρώ με 1 προστατευόμενο παιδί, 2.000 ευρώ με 2 προστατευόμενα παιδιά, 2.100 ευρώ με 3 προστατευόμενα παιδιά και πάνω. Τα ποσά της μείωσης ισχύουν για εισόδημα μέχρι 20.000 ευρώ. Οταν το εισόδημα είναι μεγαλύτερο, το ποσό της μείωσης περιορίζεται κατά 10 ευρώ ανά 1.000 ευρώ εισοδήματος. Για παράδειγμα για εισόδημα 28.000 ευρώ μισθωτού με δύο προστατευόμενα παιδιά, η μείωση από 2.000 θα γίνει 1.920 ευρώ, δηλαδή θα περιοριστεί κατά 80 ευρώ (28.000-20.000)=8.000. 8Χ10=80.

Οι υπόλοιποι φορολογούμενοι

Οι υπόλοιποι φορολογούμενοι, π.χ. επιχειρηματίες, έμποροι, ελεύθεροι επαγγελματίες, εισοδηματίες κ.λπ., φορολογούνται κανονικά με το ποσό που προκύπτει από την ανάλογη κλίμακα και δεν έχουν μείωση φόρου.

Αν ο φόρος είναι λιγότερος

Για τους μισθωτούς, συνταξιούχους και επαγγελματίες αγρότες όταν το ποσό του φόρου που προκύπτει είναι μικρότερο από το ποσό της μείωσης, τότε το ποσό της μείωσης περιορίζεται αναλόγως και δεν γίνεται επιστροφή φόρου.

Παράδειγμα: Μισθωτός χωρίς προστατευόμενα παιδιά δικαιούται μείωση φόρου 1.900 ευρώ, το ποσό φόρου με βάση το εισόδημα που δηλώνεται είναι 1.600 ευρώ. Το ποσό της μείωσης θα περιοριστεί από τα 1.900 στα 1.600 ευρώ και απλώς δεν θα πληρωθεί φόρος. Δεν θα γίνει επιστροφή φόρου 300 ευρώ.

Ποιοι χρειάζονται αποδείξεις αγορών σε χαρτί

Τι άλλο χρειάζεται για τη μείωση

Για να διατηρηθεί η μείωση του φόρου για τους μισθωτούς, τους συνταξιούχους και τους επαγγελματίες αγρότες απαραίτητο είναι να έχουν κάνει αγορές ή λήψεις υπηρεσιών πληρώνοντας με κάρτες ή άλλα μέσα ηλεκτρονικής πληρωμής.

Ποια είναι τα μέσα πληρωμής

Ενδεικτικά, τα ηλεκτρονικά μέσα πληρωμής είναι οι κάρτες (χρεωστικές, πιστωτικές, προπληρωμένες κάρτες - prepaid cards), η πληρωμή μέσω λογαριασμού πληρωμών (μεταφορά πίστωσης, εντολές άμεσης χρέωσης, πάγιες εντολές, τραπεζικές ή ταχυδρομικές επιταγές), η ηλεκτρονική τραπεζική (e-banking), το ηλεκτρονικό πορτοφόλιο (e-wallet) κ.λπ.

Οταν η καταβολή προς τους παρόχους υπηρεσιών πληρωμών για την εξόφληση της δαπάνης γίνεται με μετρητά (σε γκισέ ή σε easy-pay μηχάνημα), λαμβάνεται υπόψη για τη διατήρηση της μείωσης φόρου (ΠΟΛ 1062/2017, 1068/2018).

Δόσεις καρτών

Οσον αφορά τις δαπάνες που εξοφλούνται με πιστωτικές κάρτες, δεν εξετάζεται ο τρόπος με τον οποίο εξοφλήθηκαν. Δηλαδή αν έγινε εφάπαξ εξόφληση ή με δόσεις.

Κοινοί λογαριασμοί, κοινές κάρτες

Στις περιπτώσεις κοινών τραπεζικών λογαριασμών οι πραγματικοί δικαιούχοι, οι οποίοι καθορίζονται από τις πραγματικές περιστάσεις, μπορούν να χρησιμοποιούν τους λογαριασμούς αυτούς ανάλογα με τις δαπάνες τους. Τα ίδια ισχύουν και για πιστωτικές κάρτες με δικαιούχους κύρια και πρόσθετα μέλη.

Πώς αποδεικνύεται η χρήση καρτών κ.λπ.

Για την απόδειξη της εξόφλησης με ηλεκτρονικά μέσα πληρωμής των δαπανών γίνεται δεκτό κάθε πρόσφορο μέσο. Ενδεικτικά, μπορεί να αποδεικνύεται από την κατάσταση κίνησης τραπεζικού λογαριασμού (bank statement), το αντίγραφο κίνησης τραπεζικού λογαριασμού, την αναλυτική εικόνα καρτών, τα αποδεικτικά κατάθεσης ή εξόφλησης, το αντίγραφο του τερματικού μηχανήματος (POS) κ.λπ.

Χρειάζονται ή όχι οι αποδείξεις;

Οταν η πληρωμή των δαπανών έχει γίνει με κάρτες και λοιπά ηλεκτρονικά μέσα πληρωμής δεν χρειάζεται να υπάρχουν και οι αποδείξεις αγορών (σε χαρτί) για τη διατήρηση της μείωσης του φόρου.

Εξαίρεση υπάρχει και πρέπει να έχουν αποδείξεις αυτοί που δεν έχουν υποχρέωση να χρησιμοποιούν για τις δαπάνες τους ηλεκτρονικά μέσα πληρωμής, αλλά πρέπει να έχουν (να προσκομίζουν) αποδείξεις ίσης αξίας (σε χαρτί) για τη διατήρηση του αφορολόγητου.

ΥΨΟΣ ΔΑΠΑΝΩΝ

Ποιον πρέπει να αφορούν οι δαπάνες

Για να ληφθούν υπόψη οι δαπάνες πρέπει να έχουν γίνει για τον ίδιο τον φορολογούμενο, τη σύζυγό του και τα εξαρτώμενα (προστατευόμενα) από αυτούς μέλη. Αντί για τη σύζυγο μπορεί να έχουν γίνει για το άλλο μέλος του συμφώνου συμβίωσης.

Πού πρέπει να έχουν γίνει οι δαπάνες

Οι δαπάνες που θα έχουν καταβληθεί με ηλεκτρονικά μέσα πληρωμής πρέπει να έχουν γίνει στην Ελλάδα, σε κράτη-μέλη της Ευρωπαϊκής Ενωσης ή του Ευρωπαϊκού Οικονομικού Χώρου (Ισλανδία, Λιχτενστάιν και Νορβηγία).

Από τι εξαρτάται το ύψος των δαπανών

Το ύψος των δαπανών με ηλεκτρονικά μέσα πληρωμής για να διατηρηθεί η μείωση του φόρου εξαρτάται από το φορολογητέο εισόδημα που δηλώνεται.

Ποιο είναι το ύψος των δαπανών

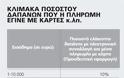

Το ύψος των δαπανών προσδιορίζεται ως ποσοστό του φορολογητέου εισοδήματος με προοδευτική κλίμακα και ο συντελεστής του επόμενου κλιμακίου υπολογίζεται μόνο στο επιπλέον ποσό. Η κλίμακα είναι η εξής:

Παράδειγμα Μισθωτός με δύο προστατευόμενα παιδιά και ετήσιο εισόδημα 11.500 ευρώ έχει μείωση φόρου 2.000 ευρώ. Για να διατηρηθεί η μείωση του φόρου πρέπει να έχει κάνει δαπάνες με ηλεκτρονικά μέσα πληρωμής (κάρτες κ.λπ.) ύψους 1.225 ευρώ (10.000Χ10% +1.500Χ15%).

Αν το εισόδημα ήταν 18.000 ευρώ, έπρεπε να έχει κάνει δαπάνες με ηλεκτρονικά μέσα πληρωμής (κάρτες κλπ.) ύψους 2.200 ευρώ (10.000Χ10% +8.000Χ15%).

Αν το εισόδημα ήταν 36.000 ευρώ, έπρεπε να έχει κάνει δαπάνες με ηλεκτρονικά μέσα πληρωμής (κάρτες κ.λπ.) ύψους 5.200 ευρώ (10.000Χ10% +20.000Χ15% +6.000Χ20%).

Ποιο είναι το ανώτερο ποσό δαπανών

Το ανώτερο ποσό που πρέπει να έχει γίνει με ηλεκτρονικά μέσα πληρωμής και θα προκύπτει από τον ποσοστιαίο υπολογισμό της κλίμακας είναι 30.000 ευρώ. Λίγο σπάνιο, επειδή αυτό αντιστοιχεί σε φορολογητέο εισόδημα 160.000 ευρώ (10.000Χ10% + 20.000Χ15% + 130.000Χ20%= 30.000).

Συμμετοχή στη φορολοταρία

Οι πληρωμές με κάρτες ή άλλα ηλεκτρονικά μέσα λαμβάνονται υπόψη για τη συμμετοχή σε πρόγραμμα δημοσίων κληρώσεων (φορολοταρίες) με διάφορα έπαθλα για τους χρήστες-καταναλωτές.

ΔΑΠΑΝΕΣ ΚΑΙ ΤΕΚΜΗΡΙΑ

Τι γίνεται με τα τεκμήρια

Οταν το εισόδημα προσδιορίζεται με βάση τα τεκμήρια και η φορολόγηση γίνεται με την κλίμακα των μισθωτών και συνταξιούχων, για να διατηρηθεί το ποσό της μείωσης είναι απαραίτητο να έχουν γίνει αγορές ή λήψεις υπηρεσιών με κάρτες ή άλλα μέσα ηλεκτρονικής πληρωμής.

Πότε εφαρμόζεται αυτή η κλίμακα

Η προστιθέμενη διαφορά των τεκμηρίων φορολογείται με την κλίμακα των μισθωτών και συνταξιούχων όταν:

■ Δηλώνεται εισόδημα μόνο από μισθωτή εργασία και συντάξεις.

■ Το μεγαλύτερο μέρος των εισοδημάτων που δηλώνεται είναι από μισθωτή εργασία και συντάξεις.

■ Δεν δηλώνεται εισόδημα από κάποια κατηγορία (πραγματικό).

■ Είναι γραμμένος στο Μητρώο Ανέργων του ΟΑΕΔ.

Αποκτάει ο φορολογούμενος εισόδημα μόνο από κεφάλαιο ή/και από υπεραξία μεταβίβασης κεφαλαίου, με την προϋπόθεση ότι το τεκμαρτό εισόδημά του δεν ξεπερνάει το ποσό των 9.500 ευρώ (άρθρο 34 ν. 4172/2013).

Σημειώνεται ότι εισόδημα από κεφάλαιο είναι αυτό που προκύπτει από: 1) μερίσματα, 2) τόκους, 3) δικαιώματα και 4) ακίνητη περιουσία (π.χ. ενοίκια).

Τι γίνεται με τους αγρότες

Για να διατηρηθεί η μείωση του φόρου για τους επαγγελματίες αγρότες είναι απαραίτητο να έχουν κάνει αγορές ή λήψεις υπηρεσιών πληρώνοντας με κάρτες ή άλλα μέσα ηλεκτρονικής πληρωμής. Επαγγελματίες αγρότες είναι αυτοί που το 50% και άνω του εισοδήματός τους προέρχεται από αγροτική δραστηριότητα. Περισσότερες λεπτομέρειες για τους αγρότες στην ΠΟΛ 1062/2017.

ΠΟΙΕΣ ΕΙΝΑΙ ΟΙ ΔΑΠΑΝΕΣ

Λαμβάνεται υπόψη σχεδόν το σύνολο των δαπανών που έχουν πληρωθεί με ηλεκτρονικά μέσα πληρωμής, με κάποιες ελάχιστες περιπτώσεις.

Ποιες δαπάνες λαμβάνονται υπόψη

Οι δαπάνες αγοράς αγαθών και λήψης υπηρεσιών λαμβάνονται υπόψη εφόσον περιλαμβάνονται στις εξής ομάδες του Δείκτη Τιμών Καταναλωτή της ΕΛΣΤΑΤ:

Ομάδα 1 Διατροφή και μη αλκοολούχα ποτά

Ομάδα 2 Αλκοολούχα ποτά και καπνός

Ομάδα 3 Ενδυση και υπόδηση

Ομάδα 4 Στέγαση

Ομάδα 5 Διαρκή αγαθά, είδη νοικοκυριού και υπηρεσίες

Ομάδα 6 Υγεία

Ομάδα 7 (Μεταφορές

Ομάδα 8 Επικοινωνίες

Ομάδα 9 Αναψυχή, πολιτιστικές δραστηριότητες

Ομάδα 10 Εκπαίδευση

Ομάδα 11 Ξενοδοχεία, καφέ, εστιατόρια

Ομάδα 12 Αλλα αγαθά και υπηρεσίες

Λογαριασμοί ρεύματος κ.λπ.

Οσο για τους λογαριασμούς ρεύματος, νερού κ.λπ. που είναι σε όνομα διαφορετικό από αυτόν που τους πληρώνει, όταν αυτός που πληρώνει τους λογαριασμούς είναι και ο πραγματικός χρήστης του ακινήτου, οι δαπάνες αυτές γίνονται δεκτές για να διατηρηθεί η μείωση του φόρου.

Δαπάνες κοινοχρήστων

Οι δαπάνες των κοινόχρηστων χώρων, οι οποίες εξοφλούνται από τον διαχειριστή της πολυκατοικίας με ηλεκτρονικά μέσα πληρωμής, θα λαμβάνονται υπόψη μετά τον επιμερισμό τους στους ενοίκους ή στους ιδιοκτήτες της πολυκατοικίας για τη διατήρηση της μείωσης του φόρου.

Ποιες δαπάνες δεν λαμβάνονται υπόψη

Δεν λαμβάνονται υπόψη οι δαπάνες για ενοίκια, για τέλη κυκλοφορίας, για αγορά οχημάτων, σκαφών, αεροπλάνων και αεροσκαφών. Η αγορά ποδηλάτων λαμβάνεται υπόψη.

ΔΙΑΦΟΡΕΤΙΚΗ ΑΝΤΙΜΕΤΩΠΙΣΗ

Μερικοί μισθωτοί, συνταξιούχοι ή επαγγελματίες αγρότες έχουν διαφορετική αντιμετώπιση. Αυτούς τους διακρίνουμε σε δύο κατηγορίες:

■ Αυτούς που δεν έχουν υποχρέωση να χρησιμοποιούν για τις δαπάνες τους ηλεκτρονικά μέσα πληρωμής αλλά πρέπει να έχουν (να προσκομίζουν) αποδείξεις ίσης αξίας.

■ Αυτούς που δεν έχουν υποχρέωση να χρησιμοποιούν για τις δαπάνες τους ηλεκτρονικά μέσα πληρωμής και δεν χρειάζεται να έχουν (να προσκομίζουν) αποδείξεις.

Α) Ποιοι πρέπει να έχουν αποδείξεις

Αποδείξεις σε χαρτί, οι οποίες φυλάσσονται από τον φορολογούμενο, υποχρεούνται να έχουν, χωρίς να υποχρεώνονται να έχουν χρησιμοποιήσει ηλεκτρονικά μέσα πληρωμής, όσοι:

■ Είναι από 70 ετών και πάνω (γεννηθέντες έως 31-12-1947).

■ Εχουν αναπηρία από 80% και πάνω.

■ Βρίσκονται σε δικαστική συμπαράσταση.

■ Ανήλικοι που υποβάλλουν δήλωση με εισόδημα από μισθούς ή συντάξεις.

■ Κατοικούν μόνιμα σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων (εκτός από τουριστικούς τόπους).

■ Δεν έχουν εισόδημα από καμία κατηγορία ή έχουν εισόδημα μόνο από κεφάλαιο ή/και από υπεραξία μεταβίβασης κεφαλαίου και το τεκμαρτό τους εισόδημα δεν είναι πάνω από 9.500 ευρώ.

■ Οι φορολογούμενοι που είναι γραμμένοι στο Μητρώο Ανέργων του ΟΑΕΔ για τη διαφορά που προκύπτει μεταξύ του τεκμαρτού και του συνολικού εισοδήματός τους.

Οσοι είναι δικαιούχοι Κοινωνικού Εισοδήματος Αλληλεγγύης (ΚΕΑ).

■ Υπηρετούν τη στρατιωτική τους θητεία.

■ Είναι ασθενείς με μακροχρόνια νοσηλεία (άνω των 6 μηνών).

Δημόσιοι λειτουργοί και δημόσιοι υπάλληλοι υπηρετούν στο εξωτερικό, καθώς και φορολογικοί κάτοικοι Ελλάδας που ζουν ή εργάζονται στο εξωτερικό.

■ Φορολογικοί κάτοικοι της Ε.Ε. ή του ΕΟΧ υποχρεώνονται να υποβάλλουν δήλωση στην Ελλάδα και φορολογούνται με την κλίμακα των μισθωτών. Προϋπόθεση είναι να έχουν τη φορολογική κατοικία τους σε άλλο κράτος-μέλος της Ε.Ε. και τουλάχιστον το 90% του παγκόσμιου εισοδήματός τους να αποκτάται στην Ελλάδα, καθώς και όταν το εισόδημα που αποκτάται σε άλλο κράτος-μέλος Ε.Ε. είναι ιδιαίτερα χαμηλό, ώστε θα δικαιούνται την απαλλαγή του φόρου με τη φορολογική νομοθεσία του κράτους της κατοικίας.

Αν χρησιμοποιήσουν κάρτες

Οσοι δεν υποχρεώνονται να χρησιμοποιήσουν κάρτες κ.λπ. αλλά πρέπει να έχουν αποδείξεις σε χαρτί για να διατηρηθεί η μείωση του φόρου, αν το επιθυμούν έχουν τη δυνατότητα να εξοφλούν τις δαπάνες τους και με ηλεκτρονικά μέσα πληρωμής.

Β) Ποιοι δεν πρέπει να έχουν αποδείξεις

Οι πιο κάτω φορολογούμενοι διατηρούν το αφορολόγητο, χωρίς να έχουν κάνει αγορές με κάρτες κ.λπ., ούτε να έχουν αποδείξεις σε χαρτί.

Οι υπάλληλοι του υπουργείου Εξωτερικών.

Οι στρατιωτικοί που υπηρετούν στο εξωτερικό.

Οσοι υπηρετούν στη Μόνιμη Ελληνική Αντιπροσωπεία της Ευρωπαϊκής Ενωσης.

Οσοι μένουν σε οίκο ευγηρίας.

Οσοι μένουν σε ψυχιατρικό κατάστημα.

Οσοι είναι φυλακισμένοι.

Οι κεκαρμένοι μοναχοί που έχουν καθαρό ποσό από συντάξεις μέχρι 9.500 ευρώ (άρθρο 67 ν. 4172/2013).

Μήπως πρέπει να τις πάω στην Εφορία

Οταν η δήλωση υποβάλλεται ηλεκτρονικά οι αποδείξεις δαπανών και όλα τα δικαιολογητικά της δήλωσης φυλάσσονται από τον φορολογούμενο και υποβάλλονται στην Εφορία μόνο αν ζητηθούν.

Σε χειρόγραφη δήλωση

Αν για οποιονδήποτε λόγο η δήλωση υποβληθεί χειρόγραφα, συνοδεύεται από τα ανάλογα δικαιολογητικά.

Η ΔΗΛΩΣΗ ΤΩΝ ΔΑΠΑΝΩΝ

Πού δηλώνονται οι δαπάνες

Οι δαπάνες για ρούχα, παπούτσια, ηλεκτρικές συσκευές κ.λπ. συμπληρώνονται στον πίνακα 7 της δήλωσης.

Σε ποιους κωδικούς

Το ποσό των οικογενειακών δαπανών σε αντίθεση με το παρελθόν όπου δηλώνονταν σε ένα κωδικό (049), από φέτος και μετά θα δηλώνεται σε δύο κωδικούς, ατομικά για τον κάθε ένα σύζυγο (049-050). Αν κάποιος (άνδρας ή γυναίκα) κάνει δήλωση μόνος του, θα τις δηλώσει στο 049.

Μήπως το ποσό είναι προσυμπληρωμένο

Οχι, το ποσό των δαπανών με κάρτες δεν είναι προσυμπληρωμένο στους κωδικούς 049-050 του πίνακα 7 της δήλωσης.

Πόσα όμως πλήρωσα με κάρτες

Αυτό μπορεί να το μάθει κανείς από τις τράπεζες που έχουν όλα τα στοιχεία των πληρωμών που έχουν γίνει μέσω καρτών.

Πού θα βρω αυτά τα στοιχεία

Οι τράπεζες που λειτουργούν στην Ελλάδα υποβάλλουν τα στοιχεία στο υπουργείο και το υπουργείο τα έχει στη διάθεση κάθε φορολογούμενου που έχει κάνει χρήση καρτών.

Πώς θα τα δω

Μπαίνοντας με τους κωδικούς μου για να συμπληρώσω τη δήλωσή μου στον πίνακα 7 όπου πρέπει να συμπληρωθούν οι δαπάνες (049-050), έχει την ένδειξη «Πατήστε ΕΔΩ για στοιχεία δαπανών». Κάνοντας κλικ στο ΕΔΩ ανοίγει παράθυρο-πίνακας ο οποίος έχει τις δαπάνες που έγιναν με ηλεκτρονικά μέσα πληρωμής.

Τι άλλο έχει ο πίνακας

Εχει τον ΑΦΜ, την τράπεζα που τα έστειλε και δύο στήλες, στήλη 1 και στήλη 2, με τα ποσά των δαπανών και το σύνολο. Στη στήλη 2 ίσως υπάρχουν ποσά που δεν πρέπει να λάβουμε υπόψη μας - π.χ. πληρωμή δόσεων αγοράς αυτοκινήτου που πληρώθηκαν με κάρτες.

Ποιο ποσό θα συμπληρώσω

Θα συμπληρώσετε το ποσό που εμφανίζεται στον πίνακα και είναι δαπάνες που λαμβάνονται υπόψη για τη μείωση του φόρου. Αυτές που δεν λαμβάνονται υπόψη θα τις αγνοήσετε.

Αν διαφωνώ με το ποσό

Την ευθύνη για τη συμπλήρωση του σωστού ποσού των δαπανών με κάρτες την έχει ο ίδιος ο φορολογούμενος. Αυτός θα αποφασίσει το ποσό που θα συμπληρώσει. Τα ποσά που εμφανίζονται στον πίνακα είναι μόνο για να διευκολύνουν τον φορολογούμενο.

Αν το ποσό είναι μεγαλύτερο

Οταν το ποσό του πίνακα που εμφανίζεται είναι μεγαλύτερο από αυτό που χρειάζεται ο φορολογούμενος και οι δαπάνες με τις κάρτες είναι αυτές που αναγνωρίζονται, ο φορολογούμενος έχει υποχρέωση να συμπληρώσει το πραγματικό ποσό που δαπανήθηκε και όχι μόνο αυτό που χρειάζεται.

Παράδειγμα Στον πίνακα μισθωτού εμφανίζεται να έχει ξοδευτεί με κάρτες ποσό 4.000 ευρώ. Ο μισθωτός με βάση το εισόδημά του χρειάζεται 2.500 ευρώ δαπάνες με κάρτες. Πρέπει να συμπληρώσει στον κωδικό 049 ή 050 το ποσό των 4.000 ευρώ.

Αν λείπουν ποσά

Οταν τα ποσά που εμφανίζονται είναι μικρότερα και γενικά διαφορετικά από αυτά που ξοδεύτηκαν με κάρτες, ο φορολογούμενος έχει την ευθύνη να δηλώσει τα σωστά ποσά.

Τελικά: Ο φορολογούμενος πρέπει να συμπληρώσει το ποσό που πραγματικά ξόδεψε με τις κάρτες και όχι αυτό που του χρειάζεται, διαφορετικά η δήλωσή του είναι ανακριβής.

Τι γίνεται με την κάρτα αποδείξεων

Οταν υπάρχει και χρησιμοποιήθηκε κάρτα αποδείξεων, τα ποσά που είναι συμπληρωμένα στον κωδικό 341 του πίνακα 9 της δήλωσης περιλαμβάνονται και στον πίνακα που ανοίγει στους κωδικούς 049-050 του πίνακα 7.

Αν τυχόν έχουν εξοφληθεί με μετρητά, τα ποσά της κάρτας αποδείξεων μπορούν να χρησιμοποιηθούν από όσους δεν υποχρεούνται να χρησιμοποιούν κάρτες για τις συναλλαγές τους - π.χ. συνταξιούχοι άνω των 70 ετών κ.λπ.

Μεταφορά πλεονάσματος

Οταν για τον έναν σύζυγο υπάρχει πλεόνασμα δαπανών που έγιναν με κάρτες κ.λπ., αυτό μεταφέρεται κατά την εκκαθάριση στον άλλον σύζυγο όταν γι’ αυτόν υπάρχει έλλειμμα. Το ίδιο ισχύει και όταν υπάρχει σύμφωνο συμβίωσης.

Μεταφορά στον άλλον σύζυγο

Οταν ένας από τους δύο συζύγους κάνει δαπάνες, τις εξοφλεί με κάρτες κ.λπ. αλλά δεν δικαιούται την προβλεπόμενη μείωση φόρου για μισθωτούς και συνταξιούχους (από 1.900 έως 2.100 ευρώ), το ποσό των δαπανών είναι δυνατόν με την εκκαθάριση να μεταφερθεί στον άλλον σύζυγο για τυχόν κάλυψη του απαιτούμενου ποσού δαπανών.

Αν δεν χρησιμοποιήθηκαν κάρτες

Οταν δεν έχουν χρησιμοποιηθεί κάρτες ή έχουν χρησιμοποιηθεί αλλά δεν καλύπτεται το ποσό που προβλέπεται, τότε ο φόρος προσαυξάνεται με συντελεστή 22% για το ποσό που δεν καλύπτεται.

Παράδειγμα Εστω ότι το φορολογητέο εισόδημα μισθωτού είναι 16.000 ευρώ. Το ποσό των οικογενειακών δαπανών που έπρεπε να έχει γίνει με κάρτες κ.λπ. είναι 1.900 ευρώ (10.000Χ10% +6.000Χ15%). Οι οικογενειακές δαπάνες που έγιναν με κάρτες είναι 600 ευρώ. Ο φόρος που προκύπτει θα προσαυξηθεί κατά 286 ευρώ (1.900-600 = 1.300Χ22%).

Πόσο κρατάμε τα δικαιολογητικά

Τα δικαιολογητικά που αποδεικνύουν τις δαπάνες φυλάσσονται από τους φορολογούμενους μέχρι να παραγραφεί το δικαίωμα της Εφορίας να κάνει έλεγχο (συνήθως 5 χρόνια).

Περισσότερες λεπτομέρειες

Για περισσότερες λεπτομέρειες δείτε τις ΠΟΛ 1005/2017, 1062/2017, 1100/2017 και 1068/2018. Τα άρθρα 11, 15 και 16 του νόμου 4172/2013 και το άρθρο 65 του νόμου 4389/2016.

anatakti

Το ύψος της μείωσης φόρου εξαρτάται από τα παιδιά που είναι προστατευόμενα μέλη. Είναι 1.900 ευρώ αν δεν υπάρχουν προστατευόμενα παιδιά, 1.950 ευρώ με 1 προστατευόμενο παιδί, 2.000 ευρώ με 2 προστατευόμενα παιδιά, 2.100 ευρώ με 3 προστατευόμενα παιδιά και πάνω. Τα ποσά της μείωσης ισχύουν για εισόδημα μέχρι 20.000 ευρώ. Οταν το εισόδημα είναι μεγαλύτερο, το ποσό της μείωσης περιορίζεται κατά 10 ευρώ ανά 1.000 ευρώ εισοδήματος. Για παράδειγμα για εισόδημα 28.000 ευρώ μισθωτού με δύο προστατευόμενα παιδιά, η μείωση από 2.000 θα γίνει 1.920 ευρώ, δηλαδή θα περιοριστεί κατά 80 ευρώ (28.000-20.000)=8.000. 8Χ10=80.

Οι υπόλοιποι φορολογούμενοι

Οι υπόλοιποι φορολογούμενοι, π.χ. επιχειρηματίες, έμποροι, ελεύθεροι επαγγελματίες, εισοδηματίες κ.λπ., φορολογούνται κανονικά με το ποσό που προκύπτει από την ανάλογη κλίμακα και δεν έχουν μείωση φόρου.

Αν ο φόρος είναι λιγότερος

Για τους μισθωτούς, συνταξιούχους και επαγγελματίες αγρότες όταν το ποσό του φόρου που προκύπτει είναι μικρότερο από το ποσό της μείωσης, τότε το ποσό της μείωσης περιορίζεται αναλόγως και δεν γίνεται επιστροφή φόρου.

Παράδειγμα: Μισθωτός χωρίς προστατευόμενα παιδιά δικαιούται μείωση φόρου 1.900 ευρώ, το ποσό φόρου με βάση το εισόδημα που δηλώνεται είναι 1.600 ευρώ. Το ποσό της μείωσης θα περιοριστεί από τα 1.900 στα 1.600 ευρώ και απλώς δεν θα πληρωθεί φόρος. Δεν θα γίνει επιστροφή φόρου 300 ευρώ.

Ποιοι χρειάζονται αποδείξεις αγορών σε χαρτί

Τι άλλο χρειάζεται για τη μείωση

Για να διατηρηθεί η μείωση του φόρου για τους μισθωτούς, τους συνταξιούχους και τους επαγγελματίες αγρότες απαραίτητο είναι να έχουν κάνει αγορές ή λήψεις υπηρεσιών πληρώνοντας με κάρτες ή άλλα μέσα ηλεκτρονικής πληρωμής.

Ποια είναι τα μέσα πληρωμής

Ενδεικτικά, τα ηλεκτρονικά μέσα πληρωμής είναι οι κάρτες (χρεωστικές, πιστωτικές, προπληρωμένες κάρτες - prepaid cards), η πληρωμή μέσω λογαριασμού πληρωμών (μεταφορά πίστωσης, εντολές άμεσης χρέωσης, πάγιες εντολές, τραπεζικές ή ταχυδρομικές επιταγές), η ηλεκτρονική τραπεζική (e-banking), το ηλεκτρονικό πορτοφόλιο (e-wallet) κ.λπ.

Οταν η καταβολή προς τους παρόχους υπηρεσιών πληρωμών για την εξόφληση της δαπάνης γίνεται με μετρητά (σε γκισέ ή σε easy-pay μηχάνημα), λαμβάνεται υπόψη για τη διατήρηση της μείωσης φόρου (ΠΟΛ 1062/2017, 1068/2018).

Δόσεις καρτών

Οσον αφορά τις δαπάνες που εξοφλούνται με πιστωτικές κάρτες, δεν εξετάζεται ο τρόπος με τον οποίο εξοφλήθηκαν. Δηλαδή αν έγινε εφάπαξ εξόφληση ή με δόσεις.

Κοινοί λογαριασμοί, κοινές κάρτες

Στις περιπτώσεις κοινών τραπεζικών λογαριασμών οι πραγματικοί δικαιούχοι, οι οποίοι καθορίζονται από τις πραγματικές περιστάσεις, μπορούν να χρησιμοποιούν τους λογαριασμούς αυτούς ανάλογα με τις δαπάνες τους. Τα ίδια ισχύουν και για πιστωτικές κάρτες με δικαιούχους κύρια και πρόσθετα μέλη.

Πώς αποδεικνύεται η χρήση καρτών κ.λπ.

Για την απόδειξη της εξόφλησης με ηλεκτρονικά μέσα πληρωμής των δαπανών γίνεται δεκτό κάθε πρόσφορο μέσο. Ενδεικτικά, μπορεί να αποδεικνύεται από την κατάσταση κίνησης τραπεζικού λογαριασμού (bank statement), το αντίγραφο κίνησης τραπεζικού λογαριασμού, την αναλυτική εικόνα καρτών, τα αποδεικτικά κατάθεσης ή εξόφλησης, το αντίγραφο του τερματικού μηχανήματος (POS) κ.λπ.

Χρειάζονται ή όχι οι αποδείξεις;

Οταν η πληρωμή των δαπανών έχει γίνει με κάρτες και λοιπά ηλεκτρονικά μέσα πληρωμής δεν χρειάζεται να υπάρχουν και οι αποδείξεις αγορών (σε χαρτί) για τη διατήρηση της μείωσης του φόρου.

Εξαίρεση υπάρχει και πρέπει να έχουν αποδείξεις αυτοί που δεν έχουν υποχρέωση να χρησιμοποιούν για τις δαπάνες τους ηλεκτρονικά μέσα πληρωμής, αλλά πρέπει να έχουν (να προσκομίζουν) αποδείξεις ίσης αξίας (σε χαρτί) για τη διατήρηση του αφορολόγητου.

ΥΨΟΣ ΔΑΠΑΝΩΝ

Ποιον πρέπει να αφορούν οι δαπάνες

Για να ληφθούν υπόψη οι δαπάνες πρέπει να έχουν γίνει για τον ίδιο τον φορολογούμενο, τη σύζυγό του και τα εξαρτώμενα (προστατευόμενα) από αυτούς μέλη. Αντί για τη σύζυγο μπορεί να έχουν γίνει για το άλλο μέλος του συμφώνου συμβίωσης.

Πού πρέπει να έχουν γίνει οι δαπάνες

Οι δαπάνες που θα έχουν καταβληθεί με ηλεκτρονικά μέσα πληρωμής πρέπει να έχουν γίνει στην Ελλάδα, σε κράτη-μέλη της Ευρωπαϊκής Ενωσης ή του Ευρωπαϊκού Οικονομικού Χώρου (Ισλανδία, Λιχτενστάιν και Νορβηγία).

Από τι εξαρτάται το ύψος των δαπανών

Το ύψος των δαπανών με ηλεκτρονικά μέσα πληρωμής για να διατηρηθεί η μείωση του φόρου εξαρτάται από το φορολογητέο εισόδημα που δηλώνεται.

Ποιο είναι το ύψος των δαπανών

Το ύψος των δαπανών προσδιορίζεται ως ποσοστό του φορολογητέου εισοδήματος με προοδευτική κλίμακα και ο συντελεστής του επόμενου κλιμακίου υπολογίζεται μόνο στο επιπλέον ποσό. Η κλίμακα είναι η εξής:

Παράδειγμα Μισθωτός με δύο προστατευόμενα παιδιά και ετήσιο εισόδημα 11.500 ευρώ έχει μείωση φόρου 2.000 ευρώ. Για να διατηρηθεί η μείωση του φόρου πρέπει να έχει κάνει δαπάνες με ηλεκτρονικά μέσα πληρωμής (κάρτες κ.λπ.) ύψους 1.225 ευρώ (10.000Χ10% +1.500Χ15%).

Αν το εισόδημα ήταν 18.000 ευρώ, έπρεπε να έχει κάνει δαπάνες με ηλεκτρονικά μέσα πληρωμής (κάρτες κλπ.) ύψους 2.200 ευρώ (10.000Χ10% +8.000Χ15%).

Αν το εισόδημα ήταν 36.000 ευρώ, έπρεπε να έχει κάνει δαπάνες με ηλεκτρονικά μέσα πληρωμής (κάρτες κ.λπ.) ύψους 5.200 ευρώ (10.000Χ10% +20.000Χ15% +6.000Χ20%).

Ποιο είναι το ανώτερο ποσό δαπανών

Το ανώτερο ποσό που πρέπει να έχει γίνει με ηλεκτρονικά μέσα πληρωμής και θα προκύπτει από τον ποσοστιαίο υπολογισμό της κλίμακας είναι 30.000 ευρώ. Λίγο σπάνιο, επειδή αυτό αντιστοιχεί σε φορολογητέο εισόδημα 160.000 ευρώ (10.000Χ10% + 20.000Χ15% + 130.000Χ20%= 30.000).

Συμμετοχή στη φορολοταρία

Οι πληρωμές με κάρτες ή άλλα ηλεκτρονικά μέσα λαμβάνονται υπόψη για τη συμμετοχή σε πρόγραμμα δημοσίων κληρώσεων (φορολοταρίες) με διάφορα έπαθλα για τους χρήστες-καταναλωτές.

ΔΑΠΑΝΕΣ ΚΑΙ ΤΕΚΜΗΡΙΑ

Τι γίνεται με τα τεκμήρια

Οταν το εισόδημα προσδιορίζεται με βάση τα τεκμήρια και η φορολόγηση γίνεται με την κλίμακα των μισθωτών και συνταξιούχων, για να διατηρηθεί το ποσό της μείωσης είναι απαραίτητο να έχουν γίνει αγορές ή λήψεις υπηρεσιών με κάρτες ή άλλα μέσα ηλεκτρονικής πληρωμής.

Πότε εφαρμόζεται αυτή η κλίμακα

Η προστιθέμενη διαφορά των τεκμηρίων φορολογείται με την κλίμακα των μισθωτών και συνταξιούχων όταν:

■ Δηλώνεται εισόδημα μόνο από μισθωτή εργασία και συντάξεις.

■ Το μεγαλύτερο μέρος των εισοδημάτων που δηλώνεται είναι από μισθωτή εργασία και συντάξεις.

■ Δεν δηλώνεται εισόδημα από κάποια κατηγορία (πραγματικό).

■ Είναι γραμμένος στο Μητρώο Ανέργων του ΟΑΕΔ.

Αποκτάει ο φορολογούμενος εισόδημα μόνο από κεφάλαιο ή/και από υπεραξία μεταβίβασης κεφαλαίου, με την προϋπόθεση ότι το τεκμαρτό εισόδημά του δεν ξεπερνάει το ποσό των 9.500 ευρώ (άρθρο 34 ν. 4172/2013).

Σημειώνεται ότι εισόδημα από κεφάλαιο είναι αυτό που προκύπτει από: 1) μερίσματα, 2) τόκους, 3) δικαιώματα και 4) ακίνητη περιουσία (π.χ. ενοίκια).

Τι γίνεται με τους αγρότες

Για να διατηρηθεί η μείωση του φόρου για τους επαγγελματίες αγρότες είναι απαραίτητο να έχουν κάνει αγορές ή λήψεις υπηρεσιών πληρώνοντας με κάρτες ή άλλα μέσα ηλεκτρονικής πληρωμής. Επαγγελματίες αγρότες είναι αυτοί που το 50% και άνω του εισοδήματός τους προέρχεται από αγροτική δραστηριότητα. Περισσότερες λεπτομέρειες για τους αγρότες στην ΠΟΛ 1062/2017.

ΠΟΙΕΣ ΕΙΝΑΙ ΟΙ ΔΑΠΑΝΕΣ

Λαμβάνεται υπόψη σχεδόν το σύνολο των δαπανών που έχουν πληρωθεί με ηλεκτρονικά μέσα πληρωμής, με κάποιες ελάχιστες περιπτώσεις.

Ποιες δαπάνες λαμβάνονται υπόψη

Οι δαπάνες αγοράς αγαθών και λήψης υπηρεσιών λαμβάνονται υπόψη εφόσον περιλαμβάνονται στις εξής ομάδες του Δείκτη Τιμών Καταναλωτή της ΕΛΣΤΑΤ:

Ομάδα 1 Διατροφή και μη αλκοολούχα ποτά

Ομάδα 2 Αλκοολούχα ποτά και καπνός

Ομάδα 3 Ενδυση και υπόδηση

Ομάδα 4 Στέγαση

Ομάδα 5 Διαρκή αγαθά, είδη νοικοκυριού και υπηρεσίες

Ομάδα 6 Υγεία

Ομάδα 7 (Μεταφορές

Ομάδα 8 Επικοινωνίες

Ομάδα 9 Αναψυχή, πολιτιστικές δραστηριότητες

Ομάδα 10 Εκπαίδευση

Ομάδα 11 Ξενοδοχεία, καφέ, εστιατόρια

Ομάδα 12 Αλλα αγαθά και υπηρεσίες

Λογαριασμοί ρεύματος κ.λπ.

Οσο για τους λογαριασμούς ρεύματος, νερού κ.λπ. που είναι σε όνομα διαφορετικό από αυτόν που τους πληρώνει, όταν αυτός που πληρώνει τους λογαριασμούς είναι και ο πραγματικός χρήστης του ακινήτου, οι δαπάνες αυτές γίνονται δεκτές για να διατηρηθεί η μείωση του φόρου.

Δαπάνες κοινοχρήστων

Οι δαπάνες των κοινόχρηστων χώρων, οι οποίες εξοφλούνται από τον διαχειριστή της πολυκατοικίας με ηλεκτρονικά μέσα πληρωμής, θα λαμβάνονται υπόψη μετά τον επιμερισμό τους στους ενοίκους ή στους ιδιοκτήτες της πολυκατοικίας για τη διατήρηση της μείωσης του φόρου.

Ποιες δαπάνες δεν λαμβάνονται υπόψη

Δεν λαμβάνονται υπόψη οι δαπάνες για ενοίκια, για τέλη κυκλοφορίας, για αγορά οχημάτων, σκαφών, αεροπλάνων και αεροσκαφών. Η αγορά ποδηλάτων λαμβάνεται υπόψη.

ΔΙΑΦΟΡΕΤΙΚΗ ΑΝΤΙΜΕΤΩΠΙΣΗ

Μερικοί μισθωτοί, συνταξιούχοι ή επαγγελματίες αγρότες έχουν διαφορετική αντιμετώπιση. Αυτούς τους διακρίνουμε σε δύο κατηγορίες:

■ Αυτούς που δεν έχουν υποχρέωση να χρησιμοποιούν για τις δαπάνες τους ηλεκτρονικά μέσα πληρωμής αλλά πρέπει να έχουν (να προσκομίζουν) αποδείξεις ίσης αξίας.

■ Αυτούς που δεν έχουν υποχρέωση να χρησιμοποιούν για τις δαπάνες τους ηλεκτρονικά μέσα πληρωμής και δεν χρειάζεται να έχουν (να προσκομίζουν) αποδείξεις.

Α) Ποιοι πρέπει να έχουν αποδείξεις

Αποδείξεις σε χαρτί, οι οποίες φυλάσσονται από τον φορολογούμενο, υποχρεούνται να έχουν, χωρίς να υποχρεώνονται να έχουν χρησιμοποιήσει ηλεκτρονικά μέσα πληρωμής, όσοι:

■ Είναι από 70 ετών και πάνω (γεννηθέντες έως 31-12-1947).

■ Εχουν αναπηρία από 80% και πάνω.

■ Βρίσκονται σε δικαστική συμπαράσταση.

■ Ανήλικοι που υποβάλλουν δήλωση με εισόδημα από μισθούς ή συντάξεις.

■ Κατοικούν μόνιμα σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων (εκτός από τουριστικούς τόπους).

■ Δεν έχουν εισόδημα από καμία κατηγορία ή έχουν εισόδημα μόνο από κεφάλαιο ή/και από υπεραξία μεταβίβασης κεφαλαίου και το τεκμαρτό τους εισόδημα δεν είναι πάνω από 9.500 ευρώ.

■ Οι φορολογούμενοι που είναι γραμμένοι στο Μητρώο Ανέργων του ΟΑΕΔ για τη διαφορά που προκύπτει μεταξύ του τεκμαρτού και του συνολικού εισοδήματός τους.

Οσοι είναι δικαιούχοι Κοινωνικού Εισοδήματος Αλληλεγγύης (ΚΕΑ).

■ Υπηρετούν τη στρατιωτική τους θητεία.

■ Είναι ασθενείς με μακροχρόνια νοσηλεία (άνω των 6 μηνών).

Δημόσιοι λειτουργοί και δημόσιοι υπάλληλοι υπηρετούν στο εξωτερικό, καθώς και φορολογικοί κάτοικοι Ελλάδας που ζουν ή εργάζονται στο εξωτερικό.

■ Φορολογικοί κάτοικοι της Ε.Ε. ή του ΕΟΧ υποχρεώνονται να υποβάλλουν δήλωση στην Ελλάδα και φορολογούνται με την κλίμακα των μισθωτών. Προϋπόθεση είναι να έχουν τη φορολογική κατοικία τους σε άλλο κράτος-μέλος της Ε.Ε. και τουλάχιστον το 90% του παγκόσμιου εισοδήματός τους να αποκτάται στην Ελλάδα, καθώς και όταν το εισόδημα που αποκτάται σε άλλο κράτος-μέλος Ε.Ε. είναι ιδιαίτερα χαμηλό, ώστε θα δικαιούνται την απαλλαγή του φόρου με τη φορολογική νομοθεσία του κράτους της κατοικίας.

Αν χρησιμοποιήσουν κάρτες

Οσοι δεν υποχρεώνονται να χρησιμοποιήσουν κάρτες κ.λπ. αλλά πρέπει να έχουν αποδείξεις σε χαρτί για να διατηρηθεί η μείωση του φόρου, αν το επιθυμούν έχουν τη δυνατότητα να εξοφλούν τις δαπάνες τους και με ηλεκτρονικά μέσα πληρωμής.

Β) Ποιοι δεν πρέπει να έχουν αποδείξεις

Οι πιο κάτω φορολογούμενοι διατηρούν το αφορολόγητο, χωρίς να έχουν κάνει αγορές με κάρτες κ.λπ., ούτε να έχουν αποδείξεις σε χαρτί.

Οι υπάλληλοι του υπουργείου Εξωτερικών.

Οι στρατιωτικοί που υπηρετούν στο εξωτερικό.

Οσοι υπηρετούν στη Μόνιμη Ελληνική Αντιπροσωπεία της Ευρωπαϊκής Ενωσης.

Οσοι μένουν σε οίκο ευγηρίας.

Οσοι μένουν σε ψυχιατρικό κατάστημα.

Οσοι είναι φυλακισμένοι.

Οι κεκαρμένοι μοναχοί που έχουν καθαρό ποσό από συντάξεις μέχρι 9.500 ευρώ (άρθρο 67 ν. 4172/2013).

Μήπως πρέπει να τις πάω στην Εφορία

Οταν η δήλωση υποβάλλεται ηλεκτρονικά οι αποδείξεις δαπανών και όλα τα δικαιολογητικά της δήλωσης φυλάσσονται από τον φορολογούμενο και υποβάλλονται στην Εφορία μόνο αν ζητηθούν.

Σε χειρόγραφη δήλωση

Αν για οποιονδήποτε λόγο η δήλωση υποβληθεί χειρόγραφα, συνοδεύεται από τα ανάλογα δικαιολογητικά.

Η ΔΗΛΩΣΗ ΤΩΝ ΔΑΠΑΝΩΝ

Πού δηλώνονται οι δαπάνες

Οι δαπάνες για ρούχα, παπούτσια, ηλεκτρικές συσκευές κ.λπ. συμπληρώνονται στον πίνακα 7 της δήλωσης.

Σε ποιους κωδικούς

Το ποσό των οικογενειακών δαπανών σε αντίθεση με το παρελθόν όπου δηλώνονταν σε ένα κωδικό (049), από φέτος και μετά θα δηλώνεται σε δύο κωδικούς, ατομικά για τον κάθε ένα σύζυγο (049-050). Αν κάποιος (άνδρας ή γυναίκα) κάνει δήλωση μόνος του, θα τις δηλώσει στο 049.

Μήπως το ποσό είναι προσυμπληρωμένο

Οχι, το ποσό των δαπανών με κάρτες δεν είναι προσυμπληρωμένο στους κωδικούς 049-050 του πίνακα 7 της δήλωσης.

Πόσα όμως πλήρωσα με κάρτες

Αυτό μπορεί να το μάθει κανείς από τις τράπεζες που έχουν όλα τα στοιχεία των πληρωμών που έχουν γίνει μέσω καρτών.

Πού θα βρω αυτά τα στοιχεία

Οι τράπεζες που λειτουργούν στην Ελλάδα υποβάλλουν τα στοιχεία στο υπουργείο και το υπουργείο τα έχει στη διάθεση κάθε φορολογούμενου που έχει κάνει χρήση καρτών.

Πώς θα τα δω

Μπαίνοντας με τους κωδικούς μου για να συμπληρώσω τη δήλωσή μου στον πίνακα 7 όπου πρέπει να συμπληρωθούν οι δαπάνες (049-050), έχει την ένδειξη «Πατήστε ΕΔΩ για στοιχεία δαπανών». Κάνοντας κλικ στο ΕΔΩ ανοίγει παράθυρο-πίνακας ο οποίος έχει τις δαπάνες που έγιναν με ηλεκτρονικά μέσα πληρωμής.

Τι άλλο έχει ο πίνακας

Εχει τον ΑΦΜ, την τράπεζα που τα έστειλε και δύο στήλες, στήλη 1 και στήλη 2, με τα ποσά των δαπανών και το σύνολο. Στη στήλη 2 ίσως υπάρχουν ποσά που δεν πρέπει να λάβουμε υπόψη μας - π.χ. πληρωμή δόσεων αγοράς αυτοκινήτου που πληρώθηκαν με κάρτες.

Ποιο ποσό θα συμπληρώσω

Θα συμπληρώσετε το ποσό που εμφανίζεται στον πίνακα και είναι δαπάνες που λαμβάνονται υπόψη για τη μείωση του φόρου. Αυτές που δεν λαμβάνονται υπόψη θα τις αγνοήσετε.

Αν διαφωνώ με το ποσό

Την ευθύνη για τη συμπλήρωση του σωστού ποσού των δαπανών με κάρτες την έχει ο ίδιος ο φορολογούμενος. Αυτός θα αποφασίσει το ποσό που θα συμπληρώσει. Τα ποσά που εμφανίζονται στον πίνακα είναι μόνο για να διευκολύνουν τον φορολογούμενο.

Αν το ποσό είναι μεγαλύτερο

Οταν το ποσό του πίνακα που εμφανίζεται είναι μεγαλύτερο από αυτό που χρειάζεται ο φορολογούμενος και οι δαπάνες με τις κάρτες είναι αυτές που αναγνωρίζονται, ο φορολογούμενος έχει υποχρέωση να συμπληρώσει το πραγματικό ποσό που δαπανήθηκε και όχι μόνο αυτό που χρειάζεται.

Παράδειγμα Στον πίνακα μισθωτού εμφανίζεται να έχει ξοδευτεί με κάρτες ποσό 4.000 ευρώ. Ο μισθωτός με βάση το εισόδημά του χρειάζεται 2.500 ευρώ δαπάνες με κάρτες. Πρέπει να συμπληρώσει στον κωδικό 049 ή 050 το ποσό των 4.000 ευρώ.

Αν λείπουν ποσά

Οταν τα ποσά που εμφανίζονται είναι μικρότερα και γενικά διαφορετικά από αυτά που ξοδεύτηκαν με κάρτες, ο φορολογούμενος έχει την ευθύνη να δηλώσει τα σωστά ποσά.

Τελικά: Ο φορολογούμενος πρέπει να συμπληρώσει το ποσό που πραγματικά ξόδεψε με τις κάρτες και όχι αυτό που του χρειάζεται, διαφορετικά η δήλωσή του είναι ανακριβής.

Τι γίνεται με την κάρτα αποδείξεων

Οταν υπάρχει και χρησιμοποιήθηκε κάρτα αποδείξεων, τα ποσά που είναι συμπληρωμένα στον κωδικό 341 του πίνακα 9 της δήλωσης περιλαμβάνονται και στον πίνακα που ανοίγει στους κωδικούς 049-050 του πίνακα 7.

Αν τυχόν έχουν εξοφληθεί με μετρητά, τα ποσά της κάρτας αποδείξεων μπορούν να χρησιμοποιηθούν από όσους δεν υποχρεούνται να χρησιμοποιούν κάρτες για τις συναλλαγές τους - π.χ. συνταξιούχοι άνω των 70 ετών κ.λπ.

Μεταφορά πλεονάσματος

Οταν για τον έναν σύζυγο υπάρχει πλεόνασμα δαπανών που έγιναν με κάρτες κ.λπ., αυτό μεταφέρεται κατά την εκκαθάριση στον άλλον σύζυγο όταν γι’ αυτόν υπάρχει έλλειμμα. Το ίδιο ισχύει και όταν υπάρχει σύμφωνο συμβίωσης.

Μεταφορά στον άλλον σύζυγο

Οταν ένας από τους δύο συζύγους κάνει δαπάνες, τις εξοφλεί με κάρτες κ.λπ. αλλά δεν δικαιούται την προβλεπόμενη μείωση φόρου για μισθωτούς και συνταξιούχους (από 1.900 έως 2.100 ευρώ), το ποσό των δαπανών είναι δυνατόν με την εκκαθάριση να μεταφερθεί στον άλλον σύζυγο για τυχόν κάλυψη του απαιτούμενου ποσού δαπανών.

Αν δεν χρησιμοποιήθηκαν κάρτες

Οταν δεν έχουν χρησιμοποιηθεί κάρτες ή έχουν χρησιμοποιηθεί αλλά δεν καλύπτεται το ποσό που προβλέπεται, τότε ο φόρος προσαυξάνεται με συντελεστή 22% για το ποσό που δεν καλύπτεται.

Παράδειγμα Εστω ότι το φορολογητέο εισόδημα μισθωτού είναι 16.000 ευρώ. Το ποσό των οικογενειακών δαπανών που έπρεπε να έχει γίνει με κάρτες κ.λπ. είναι 1.900 ευρώ (10.000Χ10% +6.000Χ15%). Οι οικογενειακές δαπάνες που έγιναν με κάρτες είναι 600 ευρώ. Ο φόρος που προκύπτει θα προσαυξηθεί κατά 286 ευρώ (1.900-600 = 1.300Χ22%).

Πόσο κρατάμε τα δικαιολογητικά

Τα δικαιολογητικά που αποδεικνύουν τις δαπάνες φυλάσσονται από τους φορολογούμενους μέχρι να παραγραφεί το δικαίωμα της Εφορίας να κάνει έλεγχο (συνήθως 5 χρόνια).

Περισσότερες λεπτομέρειες

Για περισσότερες λεπτομέρειες δείτε τις ΠΟΛ 1005/2017, 1062/2017, 1100/2017 και 1068/2018. Τα άρθρα 11, 15 και 16 του νόμου 4172/2013 και το άρθρο 65 του νόμου 4389/2016.

anatakti

ΦΩΤΟΓΡΑΦΙΕΣ

ΜΟΙΡΑΣΤΕΙΤΕ

ΔΕΙΤΕ ΑΚΟΜΑ

ΣΧΟΛΙΑΣΤΕ